BTS จัดโครงสร้างรับ "เวอร์ชวลแบงก์-อสังหาฯ-เอ็นเตอร์เทนเม้นท์คอมเพล็กซ์"

เห็นจะจริงกับคำพูดที่ว่า "ต้นไม้สูงย่อมต้องมีรากลึก" ไม่ใช่สูงแทงยอดขึ้นฟ้าเท่านั้น หากต้องหยั่งรากลึกลงดินยืนหยัดมั่นคง ครั้นพายุโหมซัดย่อมไม่หักโค่นได้ง่าย เปรียบดั่งกลุ่มธุรกิจของ "บริษัท บีทีเอส กรุ๊ป โฮลดิ้งส์ จำกัด (มหาชน) หรือ BTS" ก็เช่นกัน ด้วยความธุรกิจเดิมยังมีเรื่องให้ต้องลุ้นอีกหลายเรื่องราว ทั้งสัมปทาน การทวงหนี้ และการลงทุนรถไฟฟ้าที่ต้องใช้เงินมหาศาล จึงต้องเติมธุรกิจใหม่ๆเข้ามาเสริมรากให้แกร่ง

ซึ่งในยุคนี้ธุรกิจใหม่ๆที่ว่า คงหนีไม่พ้น "เวอร์ชวลแบงก์ - อสังหาฯ - เอ็นเตอร์เทนเม้นท์คอมเพล็กซ์" ที่ดูจะเข้าทางในการเป็นรากใหญ่หรืออาจจะกลายเป็นต้นไม้ใหญ่ในอนาคตก็เป็นได้

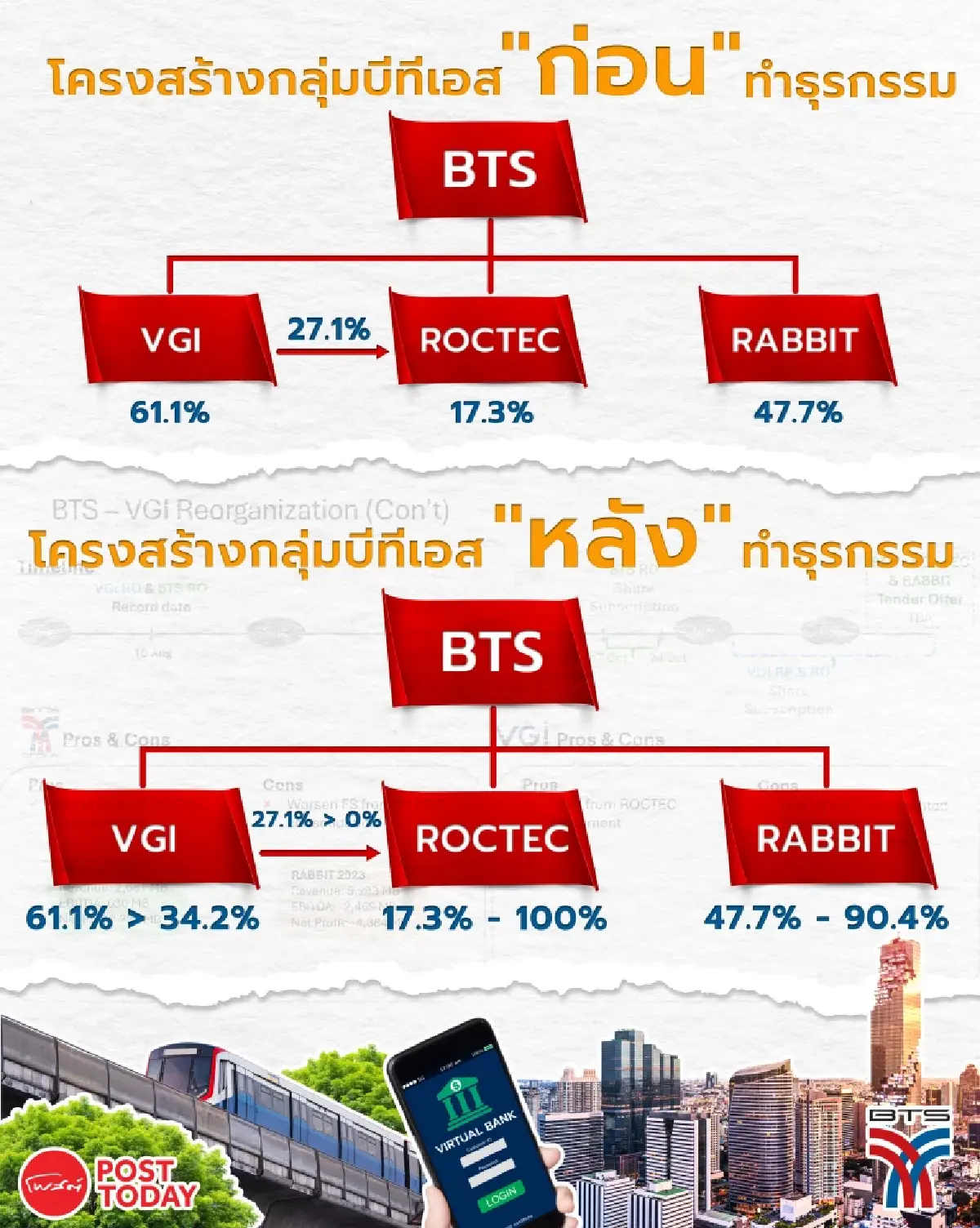

เห็นได้จาก BTS รีฟอร์มธุรกิจบริษัทลูกให้สามารถขยายใหญ่ อย่าง "บริษัท ร็อคเทค โกลบอล จำกัด (มหาชน) หรือ ROCTEC" เดิมคือ MACO ทำสื่อโฆษณากลางแจ้ง ปรับเปลี่ยนเป็นผู้ให้บริการด้านการวางงานระบบครบวงจร ที่มุ่งเน้นในหลากหลายภาคส่วนโดยมีความเชี่ยวชาญในการนำเสนอโซลูชันที่นำสมัย ได้แก่ ระบบการสื่อสารในอุตสาหกรรมรถรางระบบโครงสร้างพื้นฐานเครือข่ายข้อมูล ความปลอดภัยทางไซเบอร์ ฮาร์ดแวร์และระบบจอดิจิทัลแสดงผล และการพัฒนาผลิตภัณฑ์เชิงนวัตกรรม ซึ่งมีความมุ่งมั่นขยายธุรกิจให้ครอบคลุมขอบเขตการบริการทั้งหมด ตั้งแต่การให้คำปรึกษา การออกแบบ การจัดหา การวางระบบแผนงาน การติดตั้งจนถึงการซ่อมบำรุง

สถานะของ "ROCTEC" ช่างสอดคล้องกับเทรนด์ธุรกิจ "เอ็นเตอร์เทนเมนท์คอมเพล็ก (Entertainment Complex)" ได้อย่างพอเหมาะพอดีเสียนี่กระไร แม้ยังจะต้องติดตามเงื่อนไขและความชัดเจนกันต่อไปก็ตามที

ฟากฝั่ง "บริษัท แรบบิท โฮลดิ้งส์ จำกัด (มหาชน) หรือ RABBIT" นอกจากเป็นผู้พัฒนาและลงทุนอสังหาริมทรัพย์ทั้งในประเทศและต่างประเทศ ยังมีธุรกิจประกันชีวิต บริหารสินทรัพย์ และหลักทรัพย์จัดการกองทุน และลงทุนในกิจการอื่นๆที่เกี่ยวข้องกับการเงิน นั่นก็ดูจังหวะเหมาะกับธุรกิจ "ธนาคารพาณิชย์ไร้สาขา (Virtual Bank)" เช่นกัน

พร้อมกับกำลังเสริมใน "ธุรกิจ Virtual Bank" อย่าง "บริษัท วีจีไอ จำกัด (มหาชน) หรือ VGI" ที่ทำธุรกิจสื่อโฆษณา ธุรกิจบริการด้านดิจิทัล และธุรกิจการจัดจำหน่าย และไม่แน่ว่าอาจจะเป็นแรงเสริมสำคัญใน "ธุรกิจเอ็นเตอร์เทนเมนท์คอมเพล็กซ์" ในอนาคตเช่นกัน

และนี่คือการปรับโฉมใหม่ที่ดึงลูกทั้งหมดเข้ามาอยู่ภายใต้ร่มเงาของ "BTS"

เมื่อแผนผังเชื่อมจากจุดใหญ่โยงใยไปยังจุดเล็กชัดเจน สิ่งสำคัญอีกเรื่องคือ "ทุน" ก็ต้องรีบเคลียร์ชัดเช่นกัน

นั่นจึงเป็นที่มาของ "การประชุมวิสามัญผู้ถือหุ้น ครั้งที่ 1/2567" ในวันที่ 30 ก.ย.2567 ของ BTS หลังจากที่ประชุมคณะกรรมการ(บอร์ด)บริษัทอนุมัติปรับโครงสร้างการถือหุ้นของบริษัทย่อยและบริษัทเพื่อเสนอต่อที่ประชุมในวันดังกล่าว

โดยประเด็นที่ต้องติดตาม คือ

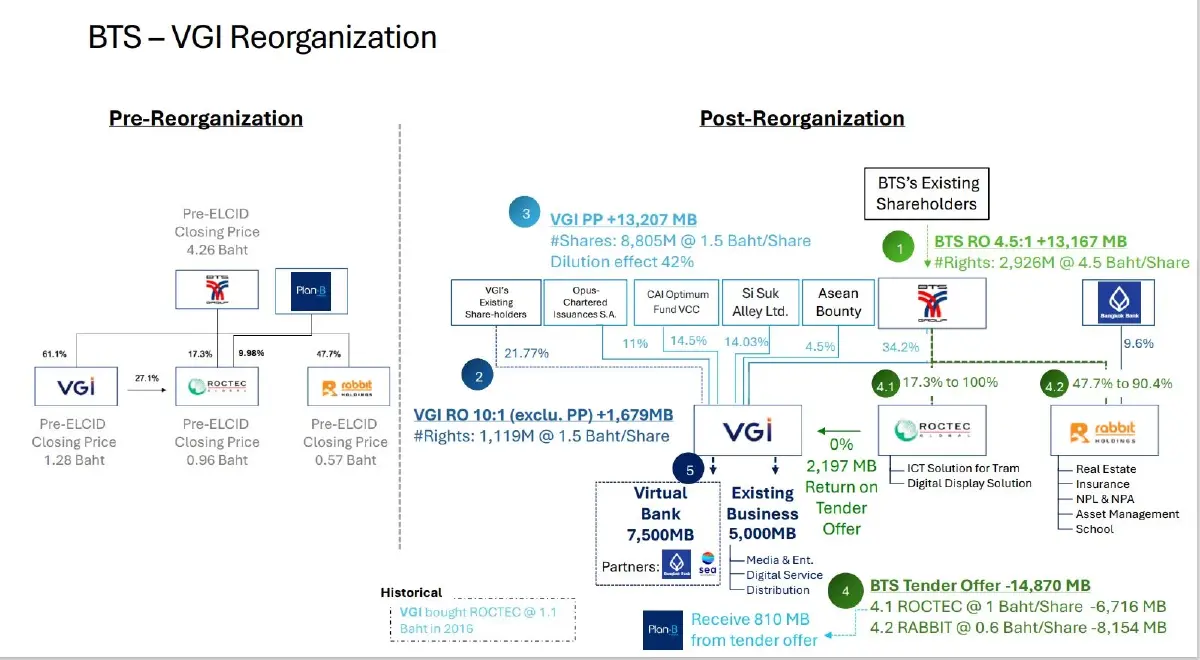

1. การออกและเสนอขายหุ้นสามัญเพิ่มทุนของบริษัทฯให้แก่ผู้ถือหุ้นเดิมตามสัดส่วนการถือหุ้น (Rights Offering : RO) จำนวน 2,926,141,881 หุ้น ในอัตราการจัดสรร 4.5 หุ้นสามัญเดิมต่อ 1 หุ้นสามัญใหม่ ในราคาเสนอขายหุ้นละ 4.50 บาท และกำหนดระยะเวลาจองซื้อหุ้นสามัญเพิ่มทุนในวันที่ 17-18 ต.ค.67 , 21-22 ต.ค.67 และ 24 ต.ค.67 โดยเงินทุนที่ได้รับจากการออกและเสนอขายหุ้นสามัญเพิ่มทุน RO ใช้เป็นแหล่งเงินทุนในการทำคำเสนอซื้อหลักทรัพย์ทั้งหมดของ "ROCTEC" และ "RABBIT" และเป็นเงินทุนหมุนเวียนภายในบริษัทฯหรือบริษัทย่อย

2. การได้มาซึ่งหลักทรัพย์ของ ROCTEC โดยการทำคำเสนอซื้อหลักทรัพย์ทั้งหมดโดยสมัครใจแบบมีเงื่อนไขก่อนทำคำเสนอซื้อ(Conditional Voluntary Tender Offer) โดยบริษัทหรือบริษัทย่อยที่ BTS ถือหุ้นไม่ว่าโดยทางตรงหรือทางอ้อมในสัดส่วน 100% ของหุ้นทั้งหมดของบริษัทย่อย โดยหลักทรัพย์ที่จะเสนอซื้อได้แก่ หุ้นสามัญทั้งหมดของ ROCTEC จำนวน 6,716,524,538 หุ้น (ไม่รวมหุ้นสามัญที่ BTS ถืออยู่) คิดเป็น 82.74% ของหุ้นที่ออกและจำหน่ายแล้วทั้งหมดของ ROCTEC ในราคาเสนอซื้อหุ้นละ 1 บาท คิดเป็นมูลค่าทั้งสิ้น 6,716,524,538 บาท

3. การได้มาซึ่งหลักทรัพย์ของ RABBIT โดยการทำ Conditional Voluntary Tender Offer ซึ่งบริษัทหรือบริษัทย่อย โดยหลักทรัพย์ที่จะเสนอซื้อ ได้แก่

(1) หุ้นสามัญทั้งหมดของ RABBIT จำนวน 5,481,004,623 หุ้น (ไม่รวมหุ้นสามัญที่ BTS ถืออยู่) คิดเป็น 17.23% ของจำนวนหุ้นที่ออกและจำหน่ายแล้วทั้งหมดของ RABBIT

(2) หุ้นบุริมสิทธิทั้งหมดของ RABBIT จำนวน 8,109,121,267 หุ้น (ไม่รวมหุ้นบุริมสิทธิที่บริษัทและบุคคลที่แสดงเจตนาไม่ขายหุ้นบุริมสิทธิในการทำคำเสนอซื้อหลักทรัพย์ถืออยู่) คิดเป็น 25.49% ในราคาเสนอซื้อหุ้นละ 0.60 บาท คิดเป็นมูลค่าทั้งสิ้น 8,154,075,534 บาท

มูลค่าหุ้น ROCTEC และ RABBIT ที่จะได้มาจากธุรกรรมครั้งนี้จะมีมูลค่าสูงสุดไม่เกิน 14,870,600,072 บาท ประกอบด้วย มูลค่าของสิ่งตอบแทนจากธุรกรรม ROCTEC ไม่เกิน 6,716,524,538 บาท และ มูลค่าของสิ่งตอบแทนจากธุรกรรม RABBIT ไม่เกิน 8,154,075,534 บาท

BTS คาดว่าธุรกรรม ROCTEC แล RABBIT จะทำให้ BTS มีอำนาจควบคุม ROCTEC ทำให้ ROCTEC สนับสนุนการดำเนินธุรกิจของ BTS และเสริมสร้างความแข็งแกร่งให้แก่บริษัท ส่วนธุรกิจของ RABBIT บริษัทมองว่าจะเป็นธุรกิจที่สามารถเพิ่มผลตอบแทนในระยะยาวได้

โดย BTS จะใช้แหล่งเงินทุนจากวงเงินสินเชื่อจากสถาบันการเงินในการชำระค่าหุ้นให้แก่ผู้ถือหุ้น ROCTEC และ RABBIT ที่ตอบรับคำเสนอซื้อ ซึ่ง BTS มีแผนที่จะนำเงินเพิ่มทุนที่ได้จากการออกและเสนอขายหุ้นเพิ่มทุนให้แก่ผู้ถือหุ้นเดิมตามสัดส่วนการถือหุ้น(Right Offering)ไปชำระคืนเงินกู้ยืมให้แก่สถาบันการเงิน

ขายหุ้นเพิ่มทุน VGI ให้ 4 กองทุน

4. ปรับโครงสร้างการถือหุ้นใน "VGI" โดยมีมติอนุมัติให้ VGI ออกและเสนอขายหุ้นสามัญเพิ่มทุนให้แก่บุคคลในวงจำกัด (Private Placement) จำนวนไม่เกิน 8,805,480,334 หุ้น มูลค่าที่ตราไว้หุ้นละ 0.10 บาท คิดเป็น 44.03% ของจำนวนหุ้นที่ออกและจำหน่ายแล้วทั้งหมดของ VGI ภายหลังการเพิ่มทุน ในราคาเสนอขายหุ้นละ 1.50 บาท รวมเป็นจำนวนเงินทั้งสิ้นไม่เกิน 13,208,220,501 บาท ให้แก่ผู้ลงทุนจำนวน 4 ราย ดังนี้

1. กองทุน CAI Optimum Fund VCC บริหารจัดการโดย Capital Asia Investments Ptd. Ltd. จำนวน 2,900,000,000 หุ้น หรือคิดเป็น 14.50% ของจำนวนหุ้นที่ออกและจำหน่ายแล้วทั้งหมดของ VGI ภายหลังการเพิ่มทุน

2.กองทุน Si Suk Alley Limited บริหารจัดการโดย Argyle Street Management Limited จำนวน 2,805,480,334 หุ้น หรือคิดเป็น 14.03%

3. กองทุน Opus-Chartered Issuances S.A. บริหารจัดการโดย Agmoni Eyal, Bartelloni Andrea, Maier Daniel, Melizzi Nicola, Perin Paolo, Wenkel Tobias จำนวน 2,200,000,000 หุ้น หรือ 11%

4. กองทุน Asean Bounty ซึ่งอยู่ระหว่างจัดตั้ง บริหารจัดการโดย Finansia InvestmentManagement จำนวน 900,000,000 หุ้น หรือ 4.50%

เพื่อให้การถือหุ้นของกองทุน Si Suk Alley Limited และ กองทุน AseanBounty ไม่ขัดต่อข้อจำกัดการถือหุ้นของคนต่างด้าวของ VGI ดังนั้น VGI จะจัดสรรหุ้นบางส่วนให้กับบริษัทหลักทรัพย์ที่ทำหน้าที่เป็นผู้ซื้อหลักทรัพย์เบื้องต้น (Initial Purchaser) และบริษัทหลักทรัพย์ที่ทำหน้าที่เป็นผู้ซื้อหลักทรัพย์เบื้องต้น (Initial Purchaser)จะด าเนินการขายหรือโอนหุ้นดังกล่าวให้กับกองทุน Si Suk Alley Limited เพื่อให้กองทุน Si Suk Alley Limited ถือหุ้นดังกล่าวในรูปของใบแสดงสิทธิในผลประโยชน์ที่เกิดจากหลักทรัพย์อ้างอิงไทย (NVDR)

ราคาเสนอขาย 1.50 บาทต่อหุ้น คิดเป็นส่วนลดจากราคาตลาด 4.63% ซึ่งเป็นส่วนลดไม่เกินร้อยละ 10 จากราคาตลาด ซึ่งคำนวณจากราคาถัวเฉลี่ยถ่วงน้ำหนักของหุ้นสามัญของ VGI ในตลาดหลักทรัพย์แห่งประเทศไทย ย้อนหลัง 7 วันทำการติดต่อกัน ก่อนวันที่คณะกรรมการบริษัทของ VGI มีมติอนุมัติให้เสนอต่อที่ประชุมผู้ถือหุ้นให้พิจารณาและอนุมัติในเรื่องดังกล่าว ซึ่งเท่ากับ 1.57 บาทต่อหุ้น การออกและเสนอขายหุ้นสามัญเพิ่มทุนให้แก่บุคคลในวงจำกัด (Private Placement) ข้างต้น จะส่งผลให้สัดส่วนการถือหุ้นของบริษัทฯ ใน VGI ลดลงจาก 61.13% เหลือเท่ากับ 34.23%

นอกจากนี้ มีมติอนุมัติให้ VGI ออกและเสนอขายใบสำคัญแสดงสิทธิที่จะซื้อหุ้นสามัญเพิ่มทุน ครั้งที่ 4 (VGI-W4) จำนวนไม่เกิน 1,119,451,967 หน่วย ซึ่งจะจัดสรรให้แก่ผู้ถือหุ้นเดิมของ VGI ตามสัดส่วนการถือหุ้น (Rights Offering) โดยไม่คิดมูลค่า

แผนทั้งหมดนั้นอาจดูเหมือนการปรับโครงสร้างกลุ่มธุรกิจทั่วไป แต่หากย้อนกลับไปจะเห็นความพยายามของ BTS ในการร่วมมือกับพันธมิตร อย่าง บมจ.การบินกรุงเทพ (BA) และ บมจ.ซิโน-ไทย เอ็นจีเนียริ่ง แอนด์ คอนสตรัคชั่น (STEC) จัดตั้งบริษัทร่วมทุน "บริษัท ยูทีบี จำกัด" บริหารเมืองการบินในโครงการสนามบินนานาชาติอู่ตะเภาและเมืองการบินภาคตะวันออก ภาพยิ่งฉายชัดว่านี่คือการปูทางสำหรับโครงการใหญ่ อย่าง “เอ็นเตอร์เทนเมนท์คอมเพล็กซ์ - อสังหาริมทรัพย์ - Virtual Bank” ก็อาจจะไม่ผิดมากนัก ในเมื่อเงินก็พร้อม ลูกก็พร้อมขนาดนี้ ไม่มีอะไรลงตัวได้มากกว่านี้อีกแล้ว!!!

สิ่งที่คาดการณ์กำลังจะเกิดขึ้นชัวร์หรือไม่...โปรดติดตามอย่างใกล้ชิด@

Tuyên bố từ chối trách nhiệm: Bản quyền của bài viết này thuộc về tác giả gốc. Việc đăng lại bài viết này chỉ nhằm mục đích truyền tải thông tin và không cấu thành bất kỳ lời khuyên đầu tư nào. Nếu có bất kỳ hành vi vi phạm nào, vui lòng liên hệ với chúng tôi ngay lập tức. Chúng tôi sẽ sửa đổi hoặc xóa bài viết. Cảm ơn bạn.