เงินบาทสัปดาห์นี้35.30-35.90ส่วนเงินบาทวันนี้35.50-35.75บาท/ดอลลาร์

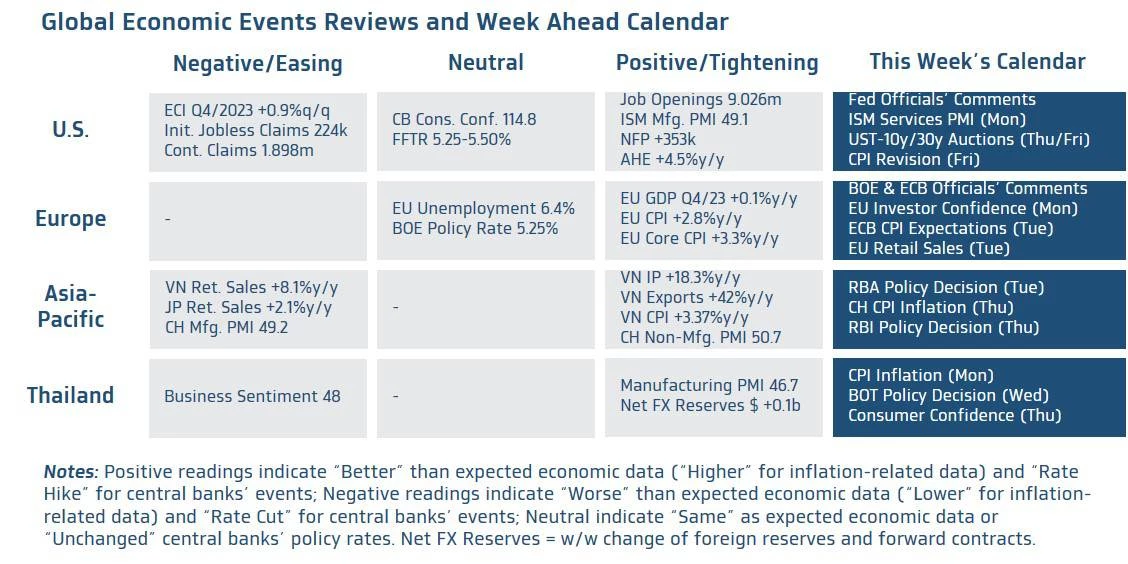

นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน Krungthai GLOBAL MARKETS ธนาคารกรุงไทย เปิดเผยความเห็นต่อค่าเงินบาทสัปดาห์นี้ว่าอยู่ที่ 35.30-35.90 บาทต่อดอลลาร์ ควรจับตาผลการประชุมคณะกรรมการนโยบายการเงิน (กนง.) พร้อมติดตาม รายงานดัชนี ISM PMI ภาคการบริการของสหรัฐฯ, การปรับปรุงอัตราเงินเฟ้อ CPI และถ้อยแถลงของบรรดาเจ้าหน้าที่เฟด สัปดาห์ที่ผ่านมา ตลาดแรงงานสหรัฐฯ ที่ยังคงแข็งแกร่งและท่าทีไม่รีบลดดอกเบี้ยของเฟด ทำให้เงินดอลลาร์ทยอยแข็งค่าขึ้นต่อเนื่อง ทำจุดสูงสุดใหม่ของปี

ส่วนเงินบาทวันนี้คาดอยู่ช่วง 35.50-35.75 บาทต่อดอลลาร์ โดยค่าเงินบาทเปิดเช้านี้ ที่ระดับ 35.59 บาทต่อดอลลาร์ ซึ่งอ่อนค่าลงหนักจากระดับปิดสัปดาห์ก่อนหน้า ที่ระดับ 35.24 บาทต่อดอลลาร์

โดยนับตั้งแต่ช่วงวันศุกร์ที่ผ่านมา เงินบาทเคลื่อนไหวผันผวนสูงและโดยรวมอ่อนค่าลงหนัก (แกว่งตัวในกรอบ 35.18-35.62 บาทต่อดอลลาร์) โดยมีจังหวะแข็งค่าขึ้นในช่วงก่อนตลาดรับรู้รายงานข้อมูลการจ้างงานสหรัฐฯ ก่อนที่เงินบาทจะผันผวนอ่อนค่าลงเร็วและแรง จากรายงานข้อมูลการจ้างงานสหรัฐฯ ที่ออกมาดีกว่าคาดไปมาก ทำให้ผู้เล่นในตลาดต่างลดโอกาสที่เฟดจะรีบลดดอกเบี้ย ส่งผลให้เงินดอลลาร์และบอนด์ยีลด์ 10 ปี สหรัฐฯ พุ่งสูงขึ้นอย่างรวดเร็ว กดดันทั้งเงินบาทและราคาทองคำ

สำหรับ แนวโน้มของค่าเงินบาท Krungthai GLOBAL MARKETS มองว่า โมเมนตัมฝั่งอ่อนค่ากลับมาอีกครั้ง หลังเงินบาทพลิกกลับมาอ่อนค่าเร็วและแรงจากรายงานข้อมูลการจ้างงานสหรัฐฯ ที่ดีกว่าคาด ทั้งนี้ ควรระวังความผันผวนในช่วงตลาดทยอยรับรู้ผลการประชุม กนง. ที่อาจกดดันเงินบาทได้ หากมีการปรับลดคาดการณ์เศรษฐกิจอย่างมีนัยสำคัญ หรือ มีการส่งสัญญาณพร้อมใช้นโยบายการเงินที่ผ่อนคลายมากขึ้น นอกจากนี้ เงินบาทอาจเผชิญแรงกดดันเพิ่มเติม หากบรรดานักลงทุนต่างชาติเดินหน้าขายสินทรัพย์ไทย โดยเฉพาะในส่วนของบอนด์ระยะสั้น หากเงินบาทอ่อนค่าหนัก

ในส่วนเงินดอลลาร์นั้น เรามองว่า เงินดอลลาร์อาจแข็งค่าขึ้นต่อ หากรายงานข้อมูลเศรษฐกิจสหรัฐฯ และถ้อยแถลงของบรรดาเจ้าหน้าที่เฟดทำให้ผู้เล่นในตลาดยิ่งเชื่อว่า เฟดอาจลดดอกเบี้ยได้น้อยกว่าที่ตลาดประเมินไว้ (น้อยกว่า 5-6 ครั้ง นอกจากนี้ เงินดอลลาร์อาจได้แรงหนุนเพิ่มเติม หากผู้เล่นในตลาดเชื่อว่า ธนาคารกลางยุโรป (ECB) อาจลดดอกเบี้ยได้เร็วกว่าเฟด ส่งผลให้เงินยูโร (EUR) ผันผวนอ่อนค่าลง

โดยคงคำแนะนำว่า ผู้เล่นในตลาดควรเลือกใช้เครื่องมือในการปิดความเสี่ยงอัตราแลกเปลี่ยนที่หลากหลายมากขึ้น ท่ามกลางความผันผวนของเงินบาท รวมถึงสกุลเงินอื่นๆ ที่สูงขึ้นกว่าช่วงอดีตที่ผ่านมาพอสมควร โดยผู้เล่นในตลาดอาจเลือกใช้เครื่องมือเพิ่มเติม อาทิ Options หรือ Local Currency ควบคู่ไปกับการปิดความเสี่ยงผ่านการทำสัญญา Forward

สำหรับมุมมองเศรษฐกิจทั่วโลก ฝั่งสหรัฐฯ – ผู้เล่นในตลาดจะรอลุ้น รายงานดัชนีผู้จัดการฝ่ายจัดซื้อภาคการบริการ โดย ISM (Services PMI) หลังจากที่ดัชนี ISM PMI ภาคการบริการในเดือนธันวาคม ได้สะท้อนภาพการชะลอตัวลงหนักของการจ้างงานในภาคการบริการ ทำให้ผู้เล่นในตลาดจะจับตาอย่างใกล้ชิดว่า ดัชนี ISM PMI ภาคการบริการในเดือนมกราคม จะส่งสัญญาณต่อภาพรวมของภาคการบริการ โดยเฉพาะการจ้างงานอย่างไร นอกจากนี้ ผู้เล่นในตลาดจะจับตา การปรับปรุงอัตราเงินเฟ้อ CPI ในส่วนของ Seasonal Factor ซึ่งอาจส่งผลให้ อัตราเงินเฟ้อ CPI ชะลอลงมากขึ้น หรือ น้อยลงได้พอสมควร

โดยหากโมเมนตัมของอัตราเงินเฟ้อ CPI สะท้อนว่า อัตราเงินเฟ้ออาจยังไม่สามารถชะลอลงจนเข้าใกล้เป้า 2% ได้ภายในครึ่งแรกของปีนี้ ก็อาจทำให้ ผู้เล่นในตลาดยิ่งมองว่า เฟดอาจลดดอกเบี้ยได้น้อยกว่าที่กำลังประเมินอยู่ และนอกเหนือจากรายงานข้อมูลเศรษฐกิจดังกล่าว ผู้เล่นในตลาดจะรอจับตา ถ้อยแถลงของบรรดาเจ้าหน้าที่เฟดอย่างใกล้ชิด เพื่อประเมินแนวโน้มการลดดอกเบี้ยของเฟดในปีนี้ ขณะเดียวกัน เรามองว่า รายงานผลประกอบการของบรรดาบริษัทจดทะเบียน ก็อาจเป็นอีกปัจจัยสำคัญที่สามารถส่งผลกระทบต่อบรรยากาศในตลาดการเงินได้

ด้านฝั่งยุโรป – บรรดาผู้เล่นในตลาดจะรอประเมินแนวโน้มการลดดอกเบี้ยของธนาคารกลางยุโรป (ECB) ในปีนี้ ผ่านรายงานข้อมูลเศรษฐกิจสำคัญ อาทิ อัตราเงินเฟ้อคาดการณ์ (CPI Inflation Expectations) ระยะสั้นและระยะกลาง รวมถึง ยอดค้าปลีก (Retail Sales) ของยูโรโซน นอกจากนี้ ถ้อยแถลงของบรรดาเจ้าหน้าที่ ECB ก็จะเป็นอีกปัจจัยที่ผู้เล่นในตลาดจะรอติดตามอย่างใกล้ชิด

โดยหากผู้เล่นในตลาดมั่นใจว่า ECB อาจลดดอกเบี้ยได้เร็วกว่าเฟด (ก่อนเดือนพฤษภาคม) ก็อาจกดดันให้เงินยูโร (EUR) ผันผวนอ่อนค่าลงได้ ทั้งนี้ ค่าเงินยูโร (EUR) อาจผันผวนไปตามทิศทางของตลาดหุ้นยุโรป ซึ่งต้องรอลุ้นรายงานผลประกอบการของบรรดาบริษัทจดทะเบียนในฝั่งยุโรปเช่นกัน

ฝั่งเอเชีย – ในส่วนรายงานข้อมูลเศรษฐกิจ ผู้เล่นในตลาดจะรอจับตารายงานอัตราเงินเฟ้อ CPI ในเดือนมกราคมของจีน ซึ่งจะช่วยสะท้อนแนวโน้มการฟื้นตัวของเศรษฐกิจจีนได้ นอกจากนี้ ผู้เล่นในตลาดจะรอจับตาผลการประชุมของธนาคารกลางออสเตรเลีย (RBA) และธนาคารกลางอินเดีย (RBI) โดยผู้เล่นในตลาดยังคงประเมินว่า ทั้ง RBA และ RBI จะคงอัตราดอกเบี้ยนโยบายที่ระดับ 4.35% และ 6.50% ตามลำดับ หลังอัตราเงินเฟ้อได้ชะลอลงพอสมควร โดยเฉพาะอัตราเงินเฟ้อของออสเตรเลีย ขณะเดียวกัน ภาพรวมเศรษฐกิจก็มีการชะลอตัวลงบ้าง ลดความจำเป็นของการเดินหน้าขึ้นดอกเบี้ยต่อ

▪ ฝั่งไทย – ไฮไลท์สำคัญจะอยู่ที่ผลการประชุมคณะกรรมการนโยบายการเงิน (กนง.) โดยเรามองว่า กนง. จะคงอัตราดอกเบี้ยนโยบายที่ระดับ 2.50% ทว่า เราจะจับตาอย่างใกล้ชิด ว่า กนง. จะมีการปรับลดคาดการณ์เศรษฐกิจอย่างมีนัยสำคัญ พร้อมกับเริ่มส่งสัญญาณเตรียมใช้นโยบายการเงินที่ผ่อนคลายมากขึ้น หากจำเป็น หรือไม่ โดยหาก กนง. มีการปรับลดคาดการณ์อัตราการเติบโตของเศรษฐกิจในปี 2024 และ 2025 รวมถึงอัตราการเติบโตของการบริโภคภาคเอกชน อย่างชัดเจน เช่น อัตราการเติบโตเศรษฐกิจทั้งสองปี “ต่ำกว่า” ระดับศักยภาพของเศรษฐกิจที่ +3%y/y พอสมควร ก็จะเพิ่มโอกาสที่ กนง. อาจทยอยลดดอกเบี้ยนโยบายอย่างน้อย 1 ครั้ง ในช่วงครึ่งหลังของปีนี้ได้

ทั้งนี้ ก่อนที่ตลาดจะรับรู้ผลการประชุม กนง. ผู้เล่นในตลาดจะรอลุ้นรายงานอัตราเงินเฟ้อ CPI ในเดือนมกราคม โดยเราประเมินว่า อัตราเงินเฟ้อ CPI อาจ “ติดลบ” ราว -0.9% จากปัจจัยระดับฐานราคาสินค้าและบริการที่สูงมากในปีก่อนหน้า ทั้งนี้ การปรับตัวขึ้นของราคาพลังงานในช่วงเดือนมกราคม อาจพอช่วยลดแรงกดดันต่ออัตราเงินเฟ้อได้บ้าง ส่วนอัตราเงินเฟ้อพื้นฐาน Core CPI ซึ่งไม่รวมผลของราคาพลังงานและอาหารสดอาจยังทรงตัวที่ระดับ 0.60% สอดคล้องกับภาพการทยอยฟื้นตัวของการบริโภคในประเทศและภาพเศรษฐกิจโดยรวม

Tuyên bố từ chối trách nhiệm: Bản quyền của bài viết này thuộc về tác giả gốc. Việc đăng lại bài viết này chỉ nhằm mục đích truyền tải thông tin và không cấu thành bất kỳ lời khuyên đầu tư nào. Nếu có bất kỳ hành vi vi phạm nào, vui lòng liên hệ với chúng tôi ngay lập tức. Chúng tôi sẽ sửa đổi hoặc xóa bài viết. Cảm ơn bạn.