เช็คลิสต์! หุ้นกลุ่ม BANK ไตรมาส 3/66 รุ่ง รึ ร่วง ?

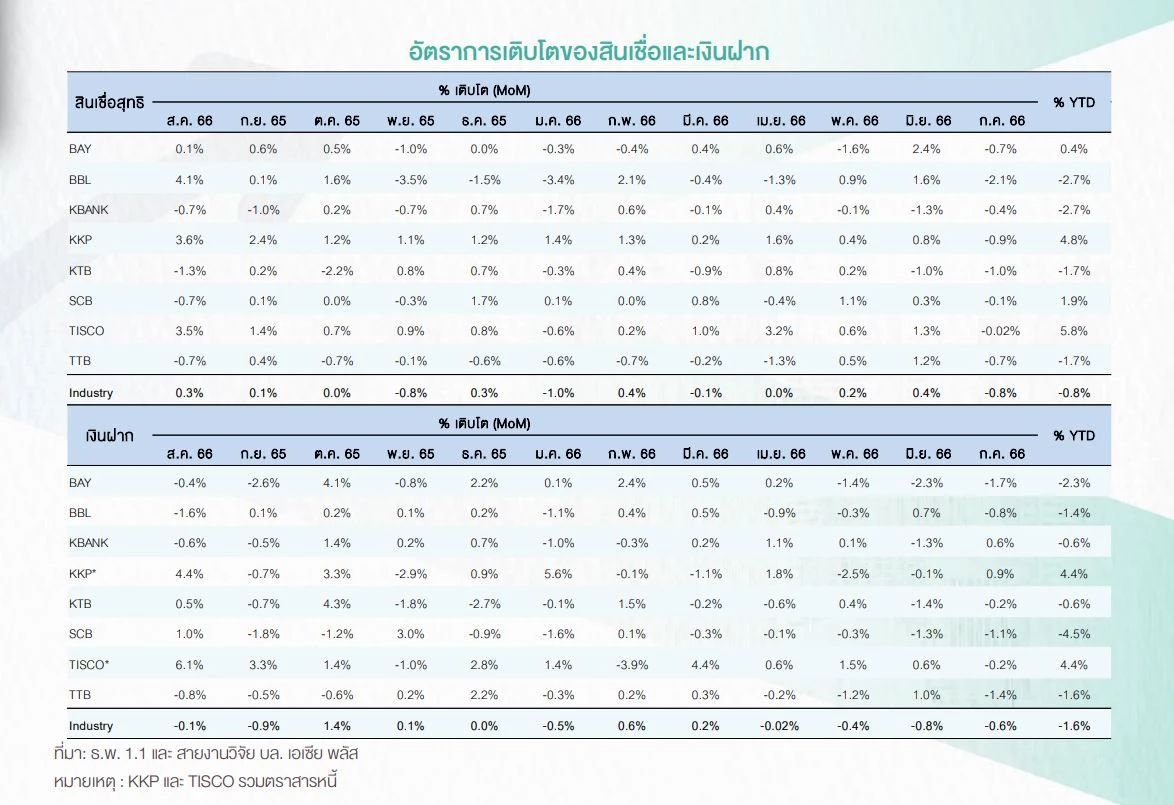

ฝ่ายวิจัย บล. เอเซีย พลัส ระบุว่า อิงรายงานธนาคารพาณิชย์1.1 สินเชื่อสุทธิกลุ่มฯ(8 ธนาคาร)ของงบเฉพาะกิจการ (ยกเว้น SCB และ TISCO เป็นงบการเงินรวม) ณ สิ้น ก.ค.66 ลดลง 0.8% MoM (-0.8% YTD) จากทุกธนาคาร โดย BBL สินเชื่อฯ ลบ 2.1% MoM (-2.7% YTD) มองว่ามาจากการชำระคืนหนี้ของลูกหนี้รายใหญ่ (มิ.ย. บวก 1.6% MoM)

ประกอบกับพอร์ตสินเชื่อในต่างประเทศไม่รวม Permata (สัดส่วนสินเชื่อต่างประเทศอยู่ที่ 25% ของสินเชื่อ เป็น Permata ราว 10% ของสินเชื่อ) ถูกกดดันจากเงินบาทแข็งค่า หลัง USD ต่อ THB ณ สิ้น ก.ค.66 ปิดที่ 34.2 บาท VS 30 มิ.ย.66 ที่ 35.5 บาท เช่นเดียวกับสินเชื่อรายใหญ่ของ BAY, TTB ที่ลดลง MoM ยกเว้น TISCO ซึ่งสินเชื่อรายใหญ่ขยายตัวจากกลุ่มอสังหาริมทรัพย์ (ทั้งอสังหาฯ เชิงพาณิชย์และพัฒนาที่อยู่อาศัย)

นอกจากนี้ สินเชื่อเช่าซื้อรถยนต์ ยังเห็นการอ่อนตัวของสินเชื่อรถยนต์ใหม่ ตามฤดูกาล (ปกติ ยอดขายรถยนต์ ก.ค. จะต่ำกว่า มิ.ย.) รวมทั้งหลายธนาคารพาณิชย์ไม่ได้มีนโยบายขยายตัวสินเชื่อกลุ่มรถยนต์ใหม่ เนื่องจาก Yield on loan ไม่ได้สูง โดยมุ่งเน้นไปที่สินเชื่อ High Yield (High risk high return) ซึ่งยังมีสัญญาณการเติบโตต่อในเดือนนี้ ทั้งจำนำทะเบียนรถ (TISCO) , รถแลกเงิน (TTB) รวมทั้ง Credit card & P-Loan ของ BAY และ TTB

ฝ่ายวิจัยประเมินสินเชื่อกลับมาเติบโตช่วงไตรมาส 4/66 ที่ปกติเป็นช่วงกิจกรรมทางเศรษฐกิจสูงขึ้น รวมทั้งคาดหวังการจัดตั้งรัฐบาลแล้วเสร็จ หนุนความมั่นใจให้กับผู้บริโภคมากขึ้น ด้านเงินฝากเป็นไปในทิศทางเดียวกับสินเชื่อ ลบ 0.6% MoM (-1.6% YTD) นอกจากสินเชื่อกลุ่มฯไม่ได้ขยายตัวมาก ยังมีส่วนมาจากการปรับ Source of fund ไปยังตราสารหนี้ เพื่อให้สอดคล้องกับแผนการเติบโตกลุ่มสินเชื่อ GEN 2 (จำนำทะเบียนรถ, บัตรเดครดิต & P-Loan) โดยรวมสัดส่วน Loan to deposit ratio (LDR) และ Loan to deposit & Bond ratio กลุ่มฯ ณ สิ้น ก.ค. 66 ทรงตัว MoM ที่ 89% และ 84.5% ตามลำดับ

BBL กำไร Q3 เด่น

สำหรับแนวโน้มกำไรสุทธิกลุ่มฯในไตรมาส 3/66 เติบโตเล็กน้อยจาก 6 หมื่นล้านบาทในงวดไตรมาส 2/66 และ 5.3 หมื่นล้านบาท ช่วงไตรมาส 3/65 ขับเคลื่อนด้วยส่วนต่างอัตราดอกเบี้ยจากการปรับเพิ่มอัตราดอกเบี้ย M-Rate ช่วง มิ.ย.66 ชดเชย Non – NII เผชิญแรงกดดันจากรายได้ค่าธรรมเนียมฯ กลุ่ม capital market หลัง Average daily QTD ลดลงจากค่าเฉลี่ยไตรมาส 2/66 และ ไตรมาส 3/65

ลุ้นปันผลระหว่างกาล

โดยฝ่ายวิจัยคาดกำไรสุทธิของ BBL งวดไตรมาส 3/66 เติบโตเด่นสุดในกลุ่มฯหนุนจากการปรับลดเงินฝากออมทรัพย์ (สัดส่วน 53% ของเงินฝาก) ช่วงปลายไตรมาส 2/66 รวมทั้ง OPEX ต่ำลงตามฤดูกาล ประกอบกับ Coverage ratio ณ สิ้นงวดไตรมาส 2/66 ที่ 287% (ค่าเฉลี่ยกลุ่มฯที่ 181%) ประเมินเพียงพอรองรับความไม่แน่นอนของเศรษฐกิจโลกและไทย ช่วยให้ ECL อยู่ในการบริหารจัดการเท่าตลาด จาก Regulatory Risk และความไม่แน่นอนของเศรษฐกิจโลก มองระยะสั้นกลุ่มฯ มีด้านดีจากการจ่ายเงินปันผลระหว่างกาล

ซึ่งฝ่ายวิจัยคาด DPS งวดครึ่งแรกของปี66 ของ BBL ที่ 2.28 บาท , KBANK ที่ 0.5 บาท , SCB ที่ 1.7 บาท

ส่องพื้นฐานหุ้น

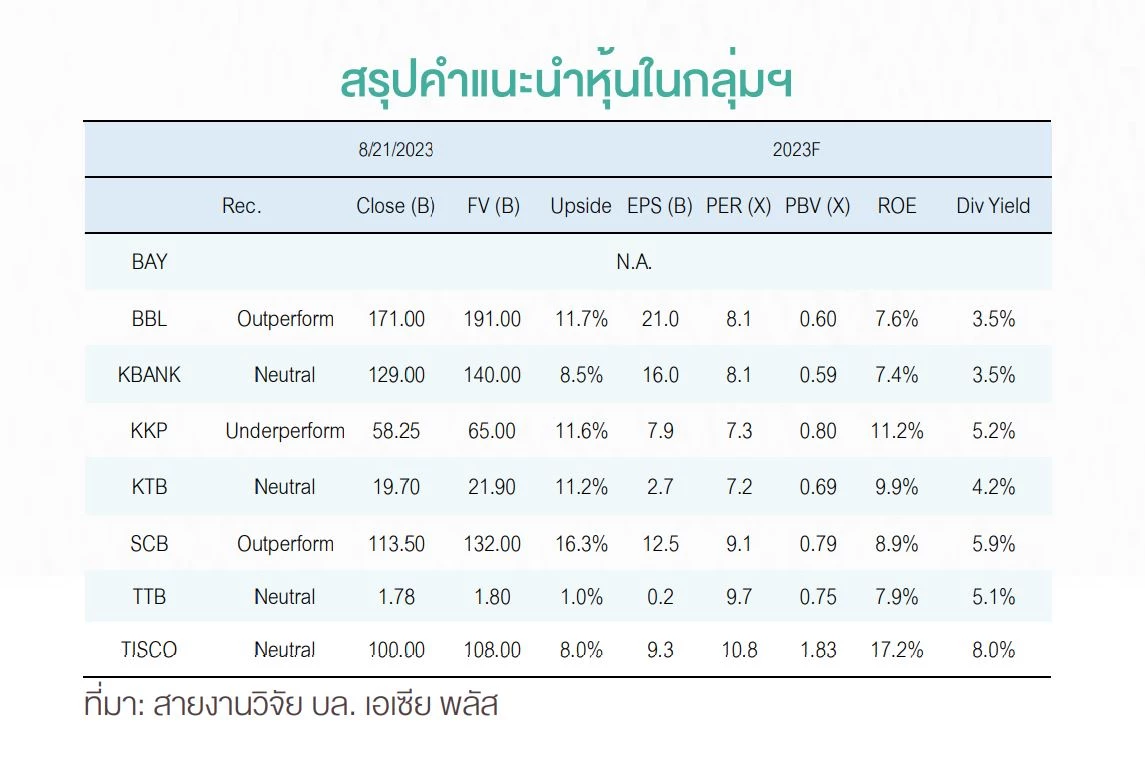

สำหรับ ธนาคารพาณิชย์ขนาดใหญ่ เลือก BBL จากคุณภาพสินทรัพย์แกร่งกว่ากลุ่มฯและมากกว่า SCB มีจ่ายเงินปันผลระหว่างกาลและราคา Laggard ธนาคารพาณิชย์ใหญ่อื่น มากกว่า KTB , TTB ราคา YTD ปรับตัวขึ้นสะท้อนการดำเนินงานแข็งแกร่งปีนี้พอสมควรแล้ว จึงคาดราคาหุ้นต่อจากนี้ไม่หวือหวาเหมือนที่ผ่านมา มากกว่า KBANK คุณภาพสินทรัพย์ถูกกดดันจากสัดส่วนสินเชื่อ SME มากสุดในกลุ่มฯ

ส่วน ธนาคารพาณิชย์ขนาดเล็ก เลือก TISCO มากกว่า KKP จากทิศทาง Div Yield สูงกว่า และ Coverage Ratio แกร่งกว่า

ฝ่ายวิจัย บล.ฟิลลิป (ประเทศไทย) ระบุว่า 8 ธนาคารที่ทางฝ่ายทำการศึกษามีสินเชื่อหดตัวทั้งหมด โดยหดตัวรวม 0.8% m-m ซึ่งเป็นครั้งแรกนับตั้งแต่เดือน ม.ค. 63 ที่ทุกธนาคารมีสินเชื่อหดตัว และการหดตัวลงในเดือน ก.ค. ทำให้สินเชื่อรวมของกลุ่มกลับไปหดตัว 0.7% ytd

BBL เป็นธนาคารที่มีสินเชื่อหดตัวมากที่สุดในเดือน ก.ค. โดยหดตัวลง 1.9% m-m และ 2% ytd ส่วน TISCO เป็นธนาคารที่มีสินเชื่อหดตัวลงน้อยที่สุด โดยหดตัว 0.02% m-m แต่ยังขยายตัว 5.9% ytd และยังเป็นธนาคารที่มีสินเชื่อเติบโตมากที่สุดในปี 66

ฝ่ายมองว่าการหดตัวลงนี้น่าจะมาจากการชำระคืนของสินเชื่อรายใหญ่เป็นหลัก และน่าจะฟื้นตัวกลับมาได้ในช่วงที่เหลือของปี เนื่องจากช่วงปลายปีจะเป็น High season ของการปล่อยสินเชื่อ ยังคงน้ำหนัก “ลงทุนมากกว่าตลาด” ในหุ้นกลุ่มธนาคารเนื่องจากยังมองว่ากลุ่มธนาคารจะยังคงได้ประโยชน์จากทิศทางอัตราดอกเบี้ยขาขึ้นอยู่ และยังเลือก หุ้น BBL ราคาพื้นฐาน 191 บาท เป็น Top pick ของกลุ่ม ถึงแม้ว่าจะมีสินเชื่อหดตัว เนื่องจากเป็นธนาคารที่ได้ประโยชน์จากอัตราดอกเบี้ยขาขึ้นมากที่สุด และสินเชื่อน่าจะฟื้นตัวกลับมาได้จากสินเชื่อรายใหญ่ในช่วงปลายปี

แบงก์ใหญ่สินเชื่อชะลอ-กลุ่ม High Yieldโต

ฝ่ายวิเคราะห์ บล.หยวนต้า(ประเทศไทย) ระบุว่า จากข้อมูลสินเชื่อของธนาคารในรายงาน ธ.พ.1.1 เดือน ก.ค.66 พบว่าสินเชื่อรวมกลับมาปรับลง (-0.8% MoM, +0.1% YoY) โดยมีสาเหตุจาก 1) ลูกค้ากลุ่มบริษัทขนาดใหญ่ลดการใช้สินเชื่อ Term Loan และ Working Capital ลง เพื่อลดต้นทุนทางการเงินในช่วงที่ดอกเบี้ยเป็นขาขึ้นและเศรษฐกิจยังฟื้นตัวไม่เต็มที่ ส่งผลให้พอร์ตสินเชื่อของธนาคารใหญ่ถูกกดดัน ได้แก่ BBL (-2.1% MoM, +0.3% YoY), KBANK (-0.4% MoM, -2.1% YoY) และ SCB (-0.1% MoM, +4% YoY)

2) สินเชื่อภาครัฐฯ ชะลอตัวในช่วงที่ยังไม่มีรัฐบาลใหม่ กดดันยอดสินเชื่อของ KTB (-1% MoM, -4.4% YoY) และ 3) สินเชื่อเช่าซื้อรถยนต์ใหม่และรถยนต์มือสองชะลอตัว สอดรับกับยอดขายยานยนต์ในประเทศและผ่านช่วงเร่งส่งมอบรถไปแล้ว ทำให้สินเชื่อรวมของธนาคารที่เน้นสินเชื่อเช่าซื้อรถยนต์เป็นหลักปรับลดลง ได้แก่ TTB (-0.7% MoM, -1.5%YoY), TISCO (+0.0% MoM, +14.5% YoY) และ KKP (-0.9% MoM, +18.5% YoY)

อย่างไรก็ดีจากการสอบถามไปยังตัวแทนของธนาคารแต่ละแห่ง พบว่าแนวโน้มการเติบโตของสินเชื่อดอกเบี้ยสูง อย่างสินเชื่อส่วนบุคคล สินเชื่อบัตรเครดิต และสินเชื่อจำนำทะเบียนยังมีทิศทางขยายตัวต่อเนื่อง คาดช่วยลดผลกระทบต่อรายได้ดอกเบี้ยในไตรมาส 3/66

ด้านเงินฝาก ภาพรวมของกลุ่มลดลง 0.4% MoM หลังหลายธนาคารเริ่มลดเงินฝากประเภท CASA ที่มีการปรับขึ้นดอกเบี้ยเงินฝากในช่วงที่ผ่านมา เพื่อบริหารต้นทุนทางการเงินให้สอดคล้องกับสินเชื่อที่ยังไม่ฟื้นตัวมากนัก ทำให้ LDR เดือน ก.ค.66 ลดลงเหลือ 87.4% จาก 87.8% ในเดือน มิ.ย.66 สะท้อนมุมมองการปล่อยสินเชื่อของธนาคารที่มีความระมัดระวังมากขึ้น

Q3 สินเชื่อโตช้า แต่ NIM เด่น

แม้ภาพรวมของสินเชื่อเดือน ก.ค. ชะลอตัว แต่คาดผลกระทบดังกล่าวจะถูกชดเชยด้วย NIM ที่เร่งตัวขึ้นต่อเนื่อง สอดรับกับการปรับขึ้นดอกเบี้ยเงินกู้ที่เร็วกว่าดอกเบี้ยเงินฝาก และการปรับสัดส่วนสินเชื่อไปยังกลุ่มที่ให้ผลตอบแทนสูงขึ้น ขณะที่สินเชื่อที่ลดลง ส่วนใหญ่เป็นสินเชื่อที่ให้ผลตอบแทนไม่สูง เช่น สินเชื่อบริษัทขนาดใหญ่ และสินเชื่อภาครัฐฯ รวมถึงสินเชื่อ SME ขณะที่การตั้งสำรองมีแนวโน้มจะลดต่ำลงในช่วงที่เหลือของปี หลังไม่มีผลกระทบจากการผิดนัดชำระหนี้ของบริษัทขนาดใหญ่เหมือนกับในช่วงครึ่งแรกของปี66 อีกทั้งที่ผ่านมาหลายธนาคารที่มีปัญหาเรื่องหนี้เสียได้ผ่านการเร่งตั้งสำรองล่วงหน้าไปมากแล้ว

ประกอบกับเรามองว่าแนวโน้มเศรษฐกิจในช่วงครึ่งหลังของปี66 จะมีทิศทางที่ดีขึ้น หลังมีความชัดเจนจากการจัดตั้งรัฐบาล ช่วยหนุนให้ความสามารถในการชำระหนี้ของลูกหนี้ และ Momentum ของสินเชื่อกลับมาฟื้นตัว

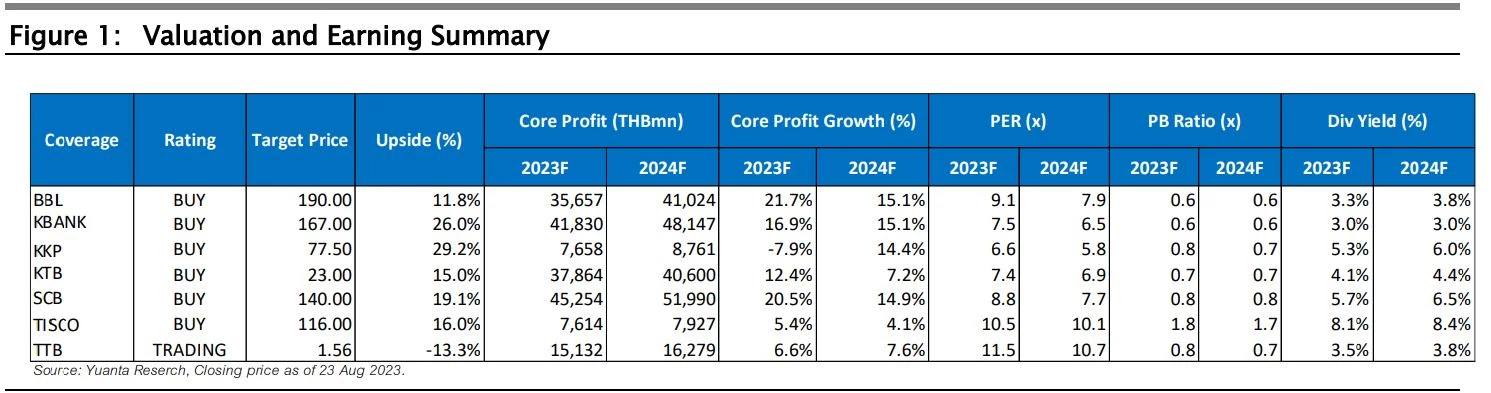

นอกจากนี้คาดค่าธรรมเนียมจะเริ่มปรับตัวดีขึ้น ทั้งรายได้ธุรกิจตลาดทุนและธุรกิจนายหน้าประกันที่ผ่านช่วง Low Season ไปแล้วในไตรมาส 2/66 เราจึงคงคาดทั้งปี66 กลุ่มธนาคารจะมีกำไรสุทธิ 190,616 ล้านบาท โต 15.3% YoY

SCB-KBANK เด่นสุด

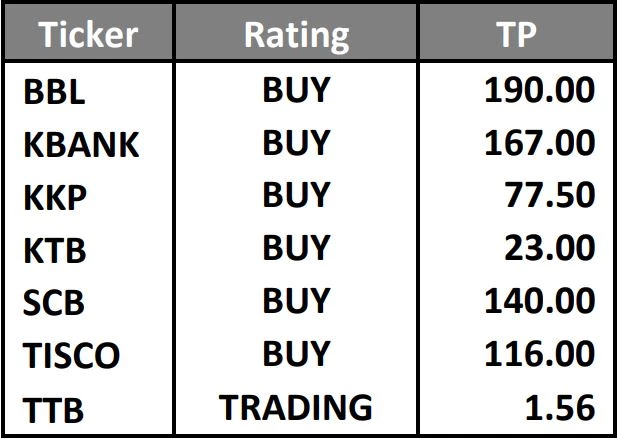

ฝ่ายวิเคราะห์คงน้ำหนักการลงทุนในกลุ่มธนาคาร“มากกว่าตลาด” เนื่องจากคาดจะได้อานิสงค์บวกจากเศรษฐกิจในประเทศที่จะฟื้นตัวดีขึ้นหลังมีความชัดเจนเรื่องการจัดตั้งรัฐบาล แนะนำ หุ้น SCB ราคาเป้าหมาย 140 บาท เป็น Top Pick ของกลุ่มคาดแนวโน้มกำไรสุทธิในไตรมาส 3/66 โตต่อเนื่อง จาก NIM ที่เร่งตัวขึ้น และการตั้งสำรองที่ชะลอลง

รองลงมาแนะนำหุ้น KBANK ราคาเป้าหมาย 167 บาท จากความน่าสนใจเรื่อง Valuation ที่ต่ำ ขณะที่การตั้งสำรองแม้คาดยังทรงตัวสูง แต่จะลดลง HoH ในช่วงครึ่งหลังของปี 66 นี้

Tuyên bố từ chối trách nhiệm: Bản quyền của bài viết này thuộc về tác giả gốc. Việc đăng lại bài viết này chỉ nhằm mục đích truyền tải thông tin và không cấu thành bất kỳ lời khuyên đầu tư nào. Nếu có bất kỳ hành vi vi phạm nào, vui lòng liên hệ với chúng tôi ngay lập tức. Chúng tôi sẽ sửa đổi hoặc xóa bài viết. Cảm ơn bạn.