ผ่าเกมอสังหาฯปีมังกรทอง 2567 ไม่ง่ายแต่ไม่ยาก

ปี 67 ยังต้องลุ้น

นางสาวนวลพรรณ น้อยรัชชุกร ผู้อำนวยการ สายงานวิจัย บล.เอเซีย พลัส ระบุว่า ทิศทางธุรกิจอสังหาริมทรัพย์ในปี 2567 อาจต้องติดตามความชัดเจนอีกครั้ง เนื่องจากผู้ประกอบการส่วนใหญ่มีกำหนดเปิดเผยแผนงานช่วงต้นปีหน้า อย่างไรก็ดีฝ่ายวิจัยประเมินมูลค่าเปิดโครงการใหม่ปีหน้าไม่น่าจะต่ำกว่า 4 แสนล้านบาท โดยอาจไม่สูงเท่าปีนี้ที่มีจำนวน 310 โครงการ มูลค่า 4.5 แสนล้านบาท สูงสุดเป็นประวัติการณ์หากเป็นไปตามแผนทั้งหมด เนื่องจากยังมีปัจจัยท้าทายที่ต้องเฝ้าระวัง ทั้ง การเติบโตของเศรษฐกิจ, ทิศทางดอกเบี้ย และการเพิ่มขึ้นของค่าแรง

โดยสินค้าที่ผู้ประกอบการคงให้ความสนใจยังคงเป็นกลุ่มแนวราบ เนื่องจากยังเป็นสินค้าที่มีความต้องการซื้ออย่างแท้จริง(Real Demand)แต่อาจเห็นการขยับของเป้าหมายกลุ่มลูกค้าเน้นไปยังกลุ่มกลางบน-บนมากขึ้น เนื่องจากเป็นกลุ่มที่ได้รับผลกระทบทางเศรษฐกิจน้อยกว่ากลุ่มกลาง-กลางล่างที่มีปัญหาการขอสินเชื่อกู้ซื้อบ้าน ส่วนการเปิดคอนโดฯใหม่ คาดมีจำนวนมากขึ้น หลังปริมาณอุปทาน(Supply)ลดลงบางส่วนตั้งแต่ช่วงโควิด-19

ขณะที่ความต้องการซื้อที่อยู่อาศัยในกลุ่มคอนโดฯเห็นการฟื้นตัวมากขึ้นและจะได้รับการตอบรับที่ดี หากอยู่ในทำเลที่มีศักยภาพ และราคาสมเหตุสมผลที่เหมาะสมกับกลุ่ม Real Demand แม้ผู้ประกอบการเตรียมแผนเปิดโครงการใหม่อย่างต่อเนื่อง แต่เชื่อว่ายังคงตั้งอยู่บนความระมัดระวัง และสามารถปรับเปลี่ยนหรือยืดหยุ่นตามสถานการณ์ที่เกิดขึ้น

หากมีปัจจัยเสี่ยงที่เข้ามากระทบต่อดีมานด์ รวมถึงคงให้ความสำคัญต่อปริมาณ Supply ในตลาด เนื่องจากหากพิจารณาสต๊อกคงค้างในโครงการที่อยู่ระหว่างพัฒนาและพร้อมขายของผู้ประกอบการรายใหญ่ 15 ราย ณ สิ้นไตรมาส 3/66 พบว่ามีมูลค่าคงเหลือขาย 6.94 แสนล้านบาท ถือเป็นระดับสูงสุดจากแนวราบที่เพิ่มขึ้นอยู่ที่ 4.26 แสนล้านบาท ส่วนคอนโดฯ 2.67 แสนล้านบาท ซึ่งส่วนนี้เป็นคอนโดฯสร้างเสร็จพร้อมโอนฯ 1.28 แสนล้านบาท ลดลงตั้งแต่ไตรมาส 4/65สะท้อนถึงการระบายสต๊อกคอนโดฯพร้อมอยู่ทำได้ดี

หากนำสต๊อกคงค้างทั้งหมดสิ้นไตรมาส 3/66 รวมกับมูลค่าเปิดโครงการใหม่ไตรมาส 4/66 ตามแผน 2 แสนล้านบาททำให้ Supply ที่พร้อมขายสิ้นปี66 จะเพิ่มเป็น 9 แสนล้านบาท และหากมีการเปิดโครงการใหม่ปี67 อีกไม่ต่ำกว่า 4 แสนล้านบาท ก็จะยิ่งเพิ่มปริมาณ Supply พร้อมขายสูงขึ้นไปถึง 1.3 ล้านล้านบาท ขณะที่แต่ละปีมียอดขายใหม่เฉลี่ย 3.5 แสนล้านบาท/ปี หากต้องการดูดซับ Supply ทั้งหมด คาดต้องใช้เวลาไม่ต่ำกว่า 3 ปี ทำให้ประเด็น Supply เป็นสิ่งที่ต้องให้ความสำคัญและเฝ้าระวังต่อไป

กิจกรรมการตลาดของที่อยู่อาศัยในไตรมาส 4/66 คาดเป็นไปอย่างเชิงรุกมากขึ้น เมื่อเทียบกับช่วง 9 เดือนแรกปี66 หลังสถานการณ์การเมืองในประเทศมีความชัดเจน ภายใต้การนำของรัฐบาลใหม่ที่มีนโยบายกระตุ้นเศรษฐกิจต่อเนื่อง เพื่อผลักดันการเติบโตของเศรษฐกิจมหภาค ประกอบกับช่วงไตรมาสสุดท้ายของปีถือเป็นช่วงฤดูกาลของธุรกิจพัฒนาที่อยู่อาศัย ที่ผู้ประกอบการต่างเดินหน้าเปิดโครงการใหม่ออกสู่ตลาดจำนวนมาก

พร้อมกับจัดกิจกรรมการตลาดผ่านการออกงานอีเว้นท์และแคมเปญต่างๆ เพื่อกระตุ้นการขายและโอนกรรมสิทธิ์ สะท้อนจากข้อมูลของ AREA รายงานเดือน ต.ค.66 มีจำนวนยูนิตที่อยู่อาศัยเปิดตัวใหม่ในกรุงเทพที่ 1.3 หมื่นยูนิต เพิ่มขึ้น 9.5% YoY และ 80% MoM แตะระดับสูงสุดใหม่ในรอบ 4 ปี และในแง่มูลค่าโครงการใหม่สูงขึ้น 61% YoY และ 63% MoM อยู่ที่ 8.1 หมื่นล้านบาท แตะระดับสูงสุดใหม่รอบ 5ปีเชื่อว่าการเปิดโครงการใหม่จะเพิ่มขึ้นใน พ.ย.-ธ.ค.66 สอดคลองกับแผนธุรกิจของผู้ประกอบการ 20 บริษัท พบว่าการเปิดโครงการใหม่ในไตรมาส 4/66 จะสูงสุดของปีทั้งในเชิงจำนวนและมูลค่า

โดยมีทั้งสิ้น 118 โครงการ มูลค่า 2.06 แสนล้านบาท (เทียบกับ 9 เดือนปี66 รวม 2.43 แสนล้านบาท) แบ่งเป็นกลุ่มแนวราบ 88 โครงการ มูลค่า 1.29 แสนล้านบาท และคอนโดฯ 30 โครงการ มูลค่า 7.77 หมื่นล้านบาท

ทั้งนี้การเปิดโครงการส่วนใหญ่กระจุกตัวจาก 3 ผู้ประกอบการรายใหญ่ เช่น AP, SIRI และ LH รวมกันมีมูลค่า 1 แสนล้านบาท (สัดส่วนเกือบ 50% ของมูลค่าเปิดโครงการใหม่รวมในไตรมาส 4/66) ภายใต้ไตรมาส 4/66 ที่มีการเปิดโครงการใหม่จำนวนมากทั้งแนวราบและคอนโดฯซึ่งหลายโครงการเฉพาะอย่างยิ่งคอนโดฯใหม่ เห็นการตอบรับที่ดีเกินคาดจากกลุ่มผู้ซื้อ จากปัจจัยของทำเลที่ตั้ง และราคาที่เหมาะสม อาทิ คอนโดฯใหม่ของ SC อย่าง COBE เกษตร-ศรีปทุม มูลค่า 1.6 พันล้านบาท เปิดต้น ต.ค. มียอดขายกว่า 70% ตามด้วย Wan Vayla ณ เจ้าพระยา ของ LH ที่เปิดขายปลาย ต.ค.ที่ผ่านมา มูลค่า 1.5 หมื่นล้านบาท สามารถสร้างยอดจอง 30% ณ วันเปิดจอง

นอกจากนี้ ยังมีคอนโดฯใหม่ของ AP อย่าง Rhythm เจริญนคร ไอโคนิก เพิ่งเปิดขายเมื่อปลาย พ.ย. ที่ผ่านมา ด้วยมูลค่า 5 พันล้านบาท มียอดจองสูงถึง 80% หรือ 4 พันล้านบาท ดังนั้นเมื่อรวมกับการจัดกิจกรรมการตลาดอย่างคึกคักช่วงสุดท้ายของปีย่อมเป็นปัจจัยขับเคลื่อนยอด Presale เพิ่มมากขึ้นจากไตรมาส 3/66 โดยมีโอกาสแตะระดับ 1 แสนล้านบาท และหนุนให้Presale รวมทั้งปี66 ใกล้เคียงปีก่อนที่ 3.48 แสนล้านบาท พลิกจากช่วง 9เดือนแรกปี66 ติดลบ 6% YoY

แม้ภาพรวมตลาดที่อยู่อาศัยคงเผชิญกับปัจจัยท้าทายที่มีผลต่อกำลังซื้อ แต่ปัจจัยหนุนจากทิศทางกำไรไตรมาส 4/66 จะฟื้นตัวมากขึ้น QoQ และทำจุดสูงสุดของปี ขณะที่ปี 67 คาดกำไรเติบโต 9.8% เท่ากับ 4 หมื่นล้านบาท จากความคาดหวังนโยบายกระตุ้นเศรษฐกิจของภาครัฐ ทั้ง EASY E-RECEIPT และ DIGITAL WALLET จะหนุนต่อการเติบโตของเศรษฐกิจมหภาคมากขึ้น และทิศทางดอกเบี้ยที่คาดสิ้นสุดขาขึ้น และมีโอกาสปรับลดลงปี67

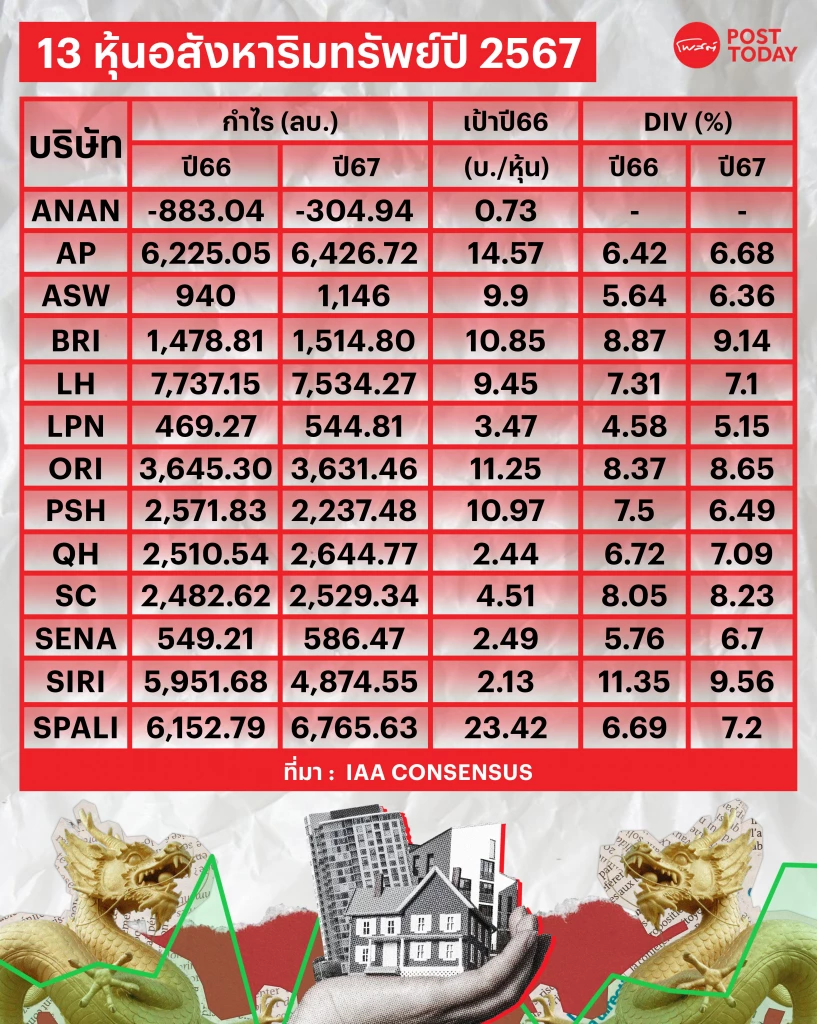

ขณะที่ผู้ประกอบการยังมีการเปิดโครงการใหม่ โดยเฉพาะแนวราบและการส่งมอบคอนโดฯใหม่ต่อเนื่อง นอกจากนี้ Valuation หุ้นที่ไม่แพง ด้วย PER ซื้อขายเฉลี่ย 7-8 เท่า และดึงดูดด้วยเงินปันผลเฉลี่ยสูงกว่า 6% ต่อปีจะเป็นปัจจัยในการขับเคลื่อนราคาหุ้นระยะสั้น คงแนะนำลงทุน NEUTRAL สำหรับกลุ่มฯเลือกหุ้นเด่นที่มีพื้นฐานแข็งแรง มีสินค้ากระจายตัวทั้งแนวราบและคอนโดฯ รวมถึงพอร์ตลูกค้าระดับกลาง-บน เป็นหลักและเงินปันผลจูงใจ ตามธีมลงทุนดังนี้

1. หุ้นที่ทำกำไรสูงสุดต่อเนื่อง คือ AP มูลค่ายุติธรรม(Fair Value) 16 บาท คาดกำไรในไตรมาส 4/66 เพิ่มขึ้น YoY และผลักดันกำไรปกติปี66 สู่ระดับสูงสุดตลอดกาลอยู่ที่ 6.09 พันล้านบาท เพิ่มขึ้น 5% YoY และต่อเนื่องเป็น 6.3 พันล้านบาท เพิ่มขึ้น 3% YoY ปี67 ขณะที่ราคาหุ้นมี PER ซื้อขายต่ำกว่า 6 เท่า พร้อมคาดปันผลรอบปี66 จูงใจถึง 6.3% ต่อปี โดยมีนโยบายจ่ายเงินปันผลปีละครั้ง

2. หุ้นที่มีกำไรฟื้นตัวชัดเจนตั้งแต่ไตรมาส 4/66 และกลับมาเติบโตรอบใหม่ปี 67 คือ LH มูลค่ายุติธรรม 10 บาท การดำเนินงานไตรมาส 4/66 จะเติบโตแรง QoQ หนุนจากทุกธุรกิจทั้งอสังหาฯ เพื่อขายที่มีการเปิดโครงการแนวราบใหม่จำนวนมาก, ธุรกิจอสังหาฯเพื่อเช่า โดยเฉพาะโรงแรม และศูนย์การค้า ตลอดจนบริษัทร่วม เช่น HMPRO ได้อานิสงค์จากการเข้าสู่ช่วงฤดูกาลท่องเที่ยว และจับจ่ายใช้สอยส่งท้ายปี

นอกจากนี้การขายโรงแรมพัทยา 2 แห่งเข้ากอง LHHOTEL จะทำให้รับรู้กำไรพิเศษเพิ่มเติมอีกทาง ขณะที่ปี67 คาดกำไรปกติ 7.3 พันล้านบาทเติบโต 25.5% จากฐานต่ำปีนี้ที่คาดกำไร 6 พันล้านบาท ด้านเงินปันผลยังจูงใจ โดยคาดช่วงครึ่งหลังปี66 จ่ายหุ้นละ 0.35 บาท หรือ 4.6% และโดดเด่นเฉลี่ย 7% ต่อปีในปี67

SPALI มูลค่ายุติธรรม 27.30 บาท ดาดกำไรฟื้นตัวสูง QoQ ในไตรมาส 4/66 จาก Backlog แนวราบรอรับรู้รายได้จำนวนมาก และปี67 กำไรคาดกลับมาเติบโต 10% เท่ากับ 6.66 พันล้านบาท จากปี66 ที่ 6.06 พันล้านบาท ลดลง 25.8% YoY หนุนจากการส่งมอบคอนโดฯใหม่ 5 โครงการ เพิ่มจากปีนี้ที่มีเพียง 2 โครงการ และแผนเปิดโครงการใหม่เชิงรุก ด้านราคาหุ้นปัจจุบันมี PER ต่ำกว่า 6 เท่า และสามารถคาดหวังเงินปันผลมากกว่า 7% ต่อปี จ่ายปันผลปีละ 2 ครั้ง

SC มูลค่ายุติธรรม 4.80 บาท ไตรมาส 4/66 จะเป็นจุดสูงสุดของปี รองรับด้วย Backlog,เปิดแนวราบใหม่และขายสต๊อกคอนโดฯพร้อมอยู่ ขณะที่แผนเปิดโครงการแนวราบใหม่ต่อเนื่อง และโอนกรรมสิทธิ์ 2 คอนโดฯ ใหม่ในช่วงครึ่งหลังปี67 เทียบกับปี66 ไม่มีส่งมอบคอนโดฯใหม่ ซึ่งฝ่ายฯคาดผลักดันกำไรปกติปี67 อยู่ที่ 2.52 พันล้านบาท เพิ่มขึ้น 9% จากปี66 คาดกำไร 2.3 พันล้านบาท ลดลง 11% YoY ส่วนราคาหุ้นมี PER ซื้อขายต่ำกว่า 6 เท่า และ Div Yield กว่า 7-8% จ่ายปันผลปีละ 2 ครั้ง

3. หุ้นที่มีปันผลสูง ได้แก่ SIRI มูลค่ายุติธรรม 2.20 บาท เด่นด้วยเงินปันผลจูงใจ ภายใต้คาดปันผลช่วงครึ่งหลังปี66 หุ้นละ 0.09 บาท หรือ เฉลี่ย 5.4% ขณะที่ปี67 แม้ประเมินกำไรปกติลดลง8% อยู่ที่ 4.8 พันล้านบาท จากฐานสูงปี66 ที่คาด 5.2 พันล้านบาท แต่ยังคงให้ผลตอบแทนเงินปันผลสูงกว่า 8% ต่อปี ขณะที่ราคาหุ้นปัจจุบันมี PER เฉลี่ย 6 เท่า และ PBV 0.6 เท่า

ปี 67 ท้าทายแต่โต

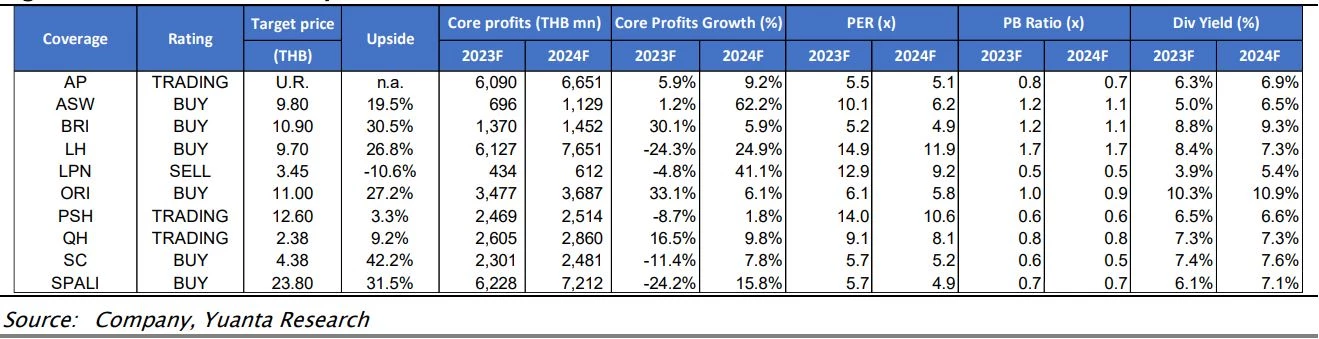

บล.หยวนต้า(ประเทศไทย) ประเมินภาพอสังหาฯในปี67 ยังมีปัจจัยท้าทายรออยู่ อย่างค่าครองชีพที่อยู่ในระดับสูง ส่งผลกระทบต่อความสามารถในการจับจ่ายใช้สอยโดยเฉพาะสินค้าชิ้นใหญ่ เช่น บ้าน และรถยนต์ลดลง และอัตราดอกเบี้ยระดับสูงที่ส่งผลกระทบต่อทั้งต้นทุนของผู้ประกอบการและการชะลอการตัดสินใจซื้อที่อยู่อาศัยเพิ่มสูงขึ้น

อย่างไรก็ดีบรรดาผู้ประกอบการมีการทยอยปรับกลยุทธ์การดำเนินงานหันมามุ่งระบายสินค้าคงคลังมากขึ้น และเพิ่มสัดส่วนประเภทผลิตภัณฑ์ของโครงการที่เปิดตัวใหม่ตั้งแต่ช่วงครึ่งหลังปี66 ซึ่งเน้นเจาะกลุ่มลูกค้าระดับกลาง-บนที่กำลังซื้อมีความทนทานต่อสภาวะดอกเบี้ยสูง และมีอัตราการปฏิเสธสินเชื่อจากสถาบันทางการเงินที่ต่ำกว่า Segment อื่น ฝ่ายฯประเมินกำไรปกติปี67ของกลุ่มอสังหาฯ ภายใต้ Coverage ของเราไว้ที่ 3.6 หมื่นล้านบาท เพิ่มขึ้น 14% YoY

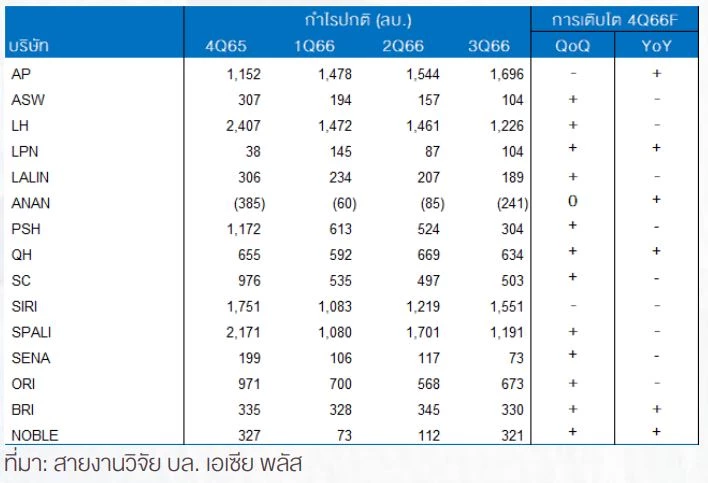

กำไร Q4 พีคสุด

ในช่วงที่เหลือของปีเราประเมินว่าตลาดอสังหาฯ จะคึกคักขึ้นตามการเปิดตัวโครงการใหม่ที่เกือบทุกบริษัทฯต่างเร่งตัวขึ้น รวมทั้งการจัดโปรโมชันเพื่อกระตุ้นยอดขาย และแย่งชิงหรือรักษาส่วนแบ่งการตลาด อย่างไรก็ตาม ฝ่ายฯมองว่าเป็นปัจจัยเสี่ยงที่กระทบต่อต้นทุนและค่าใช้จ่ายในการขายและบริการ (SG&A) สะท้อนกลับมายังอัตรากำไรจากการดำเนินงานที่จะได้รับแรงกดดันและจำเป็นต้องติดตามอย่างใกล้ชิด ส่วนผู้ประกอบการที่สามารถบริหารต้นทุนและควบคุมค่าใช้จ่ายได้อย่างมีประสิทธิภาพจะช่วยให้แนวโน้มผลการดำเนินงานเด่นกว่ากลุ่ม

ฝ่ายฯคาดผลประกอบการกลุ่มอสังหาฯไตรมาส 4/66 เติบโตเด่น QoQ และเป็นจุดสูงสุดของปีหนุนจากแผนการเปิดโครงการแนวราบใหม่ส่วนใหญ่กระจุกตัวอยู่ในช่วงไตรมาส 4/66 มูลค่ารวมอยู่ที่ 9.9 หมื่นล้านบาท เพิ่มขึ้น 60.1% QoQ , เพิ่มขึ้น 120.7% YoY รวมถึงรับรู้รายไดต้ามกำหนดการโอนกรรมสิทธิ์ของ Backlog โครงการแนวสูงที่หนาแน่น และคาดวัฏจักรการดำเนินนโยบายการเงินของ ธปท.ปรับเพิ่มอัตราดอกเบี้ยสิ้นสุดที่ 2.50% ขณะที่เทียบ YoY ชะลอตัวจากฐานสูงที่มีการเร่งโอนก่อนการผ่อนคลายมาตรการ LTV สิ้นสุดลงตอนเดือน ธ.ค.65

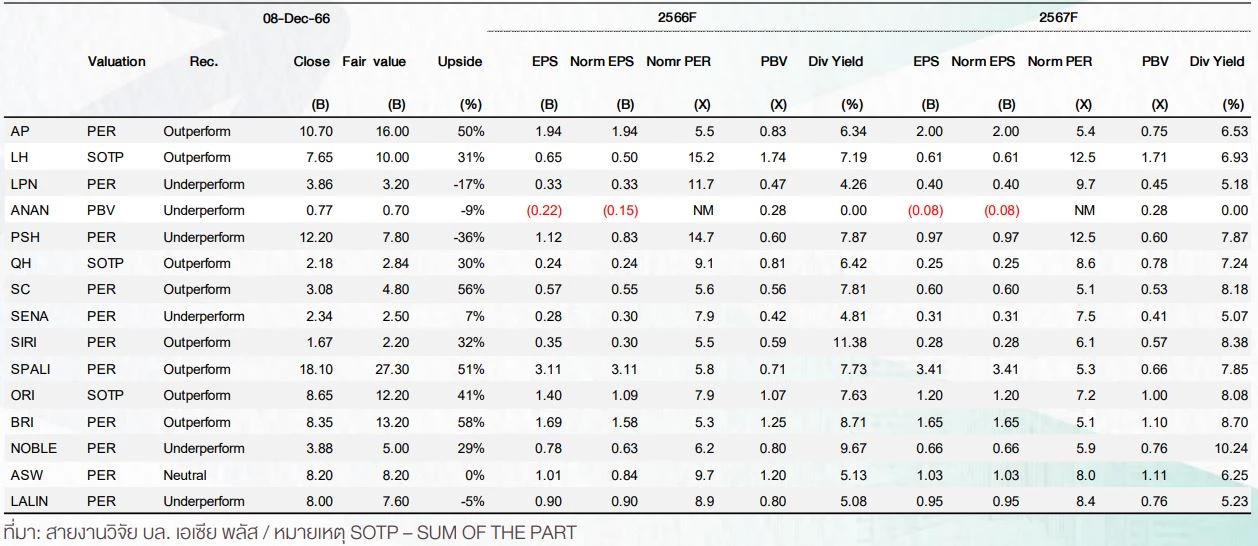

แม้ว่าปัจจุบัน Valuation ของกลุ่มอสังหาฯ อยู่ในเกณฑ์ถูกด้วย PER67 เฉลี่ยเพียง 6.6x และให้ผลตอบแทนจากเงินปันผลเฉลี่ยสูงถึง 6.5% ต่อปีอย่างไรก็ตาม แนวโน้มผลประกอบการในปี67 ถูกกดดันจากภาวะเศรษฐกิจ อัตราดอกเบี้ยที่อยู่ในระดับสูง และการแข่งขันที่รุนแรงขึ้น ฝ่ายฯคงน้ำหนักลงทุนหุ้นกลุ่มอสังหาฯ“เท่ากับตลาด”

เลือก LH และ BRI เป็น Top pick ของกลุ่มอสังหาฯ จากแนวโน้มผลประกอบการไตรมาส 4/66 เติบโตโดดเด่นและเป็นจุดสูงสุดของปีหนุนจาก Backlog จำนวนมากที่จะพร้อมโอนในไตรมาส และปัจจัยเฉพาะตัว ดังนี้

1) LH ราคาเป้าหมาย 7.90 บาท จะมีรายได้ค่าธุรกิจโรงแรมและธุรกิจให้เช่าพื้นที่ที่เข้าสู่ช่วง High Season มาช่วยหนุน อีกทั้งในไตรมาส 4/66จะมีการรับรู้กำไรพิเศษจากการขายโรงแรม 2 แห่งใน ฝ่ายฯคาดอยู่ที่ 2.5-2.8 พันล้านบาท(หลังหักภาษี) ส่งผลให้คาดเงินปันผลช่วงครึ่งหลังปี66 ที่ 0.46 บาท/หุ้น คิดเป็น Dividend yield สูงถึง 6.1% นอกจากนี้ ช่วง 3 ปีที่ผ่านมาส่วนแบ่งกำไรจากธุรกิจร่วมลงทุนมีสัดส่วนถึง 40-50% ของกำไรบริษัทฯ ซึ่งฝ่ายฯมองว่าจะช่วยจำกัดความผันผวนของบริษัทจากธุรกิจอสังหาฯ

และ 2) BRI ราคาเป้าหมาย 10.90 บาท มี Valuation ปัจจุบันถูกที่สุดในกลุ่ม ราคาซื้อขายที่ PER67เพียง 4.2x ต่ำกว่าค่าเฉลี่ยกลุ่มที่ 6.6x อย่างมีนัยสำคัญ อีกทั้ง เราคาดเงินปันผลงวดครึ่งหลังปี66 ที่ 0.61 บาท/หุ้น คิดเป็นอัตราผลตอบแทนที่สูงถึง 7.3%

Q4/66 แข่งเดือด

นายสรพงษ์ จักรธีรังกูร ผู้อำนวยการอาวุโส ฝ่ายวิเคราะห์หลักทรัพย์ บล.กสิกรไทย ระบุว่า จากยอดขายและกำไรสุทธิช่วง 9เดือนแรกปี66 ที่ 63% และ 67% ของเป้าหมายและประมาณการณ์กำไรทั้งปีนี้ของเราทำให้ผู้พัฒนาอสังหาฯคงแผนเปิดตัวโครงการใหม่ในเชิงรุกในปี 66 และจากมูลค่าโครงการใหม่ในช่วง 9 เดือนแรกที่ต่ำกว่าเป้าหมายที่ตั้งไว้ มูลค่าโครงการใหม่ในไตรมาส 4/66 จึงจะอยู่ในระดับสูงที่ 1.96 แสนล้านบาท หรือเท่ากับ 48% และ 59% ของมูลค่าโครงการใหม่ในช่วง 9 เดือนแรกปีนี้และทั้งปี65 สถานการณ์ดังกล่าวคาดจะก่อให้เกิดการแข่งขันรุนแรงในไตรมาส 4/66

ทั้งนี้ ฝ่ายฯมองว่าผู้พัฒนาอสังหาฯรายใหญ่ที่มีข้อได้เปรียบมากกว่าบริษัทขนาดเล็กกว่าในหลายด้าน เช่น แบรนด์, ต้นทุนในการพัฒนา, ต้นทุนดอกเบี้ยและการครอบคลุมของโครงการที่อยู่อาศัย (ทำเล, ระดับราคาสินค้าและประเภทของที่อยู่อาศัย)จะสามารถแย่งชิงส่วนแบ่งการตลาดจากตลาดได้ ทั้งนี้ AP, ORI, SC และ SIRI ถูกจัดประเภทให้อยู่ในกลุ่มนี้ ขณะที่ LH และ SPALI ก็อยู่ระหว่างการพลิกฟื้นโมเมนตัมการขาย

ฝ่ายวิเคราะห์คงมุมมองเป็นกลางต่อกลุ่ม แม้คาดกำไรสุทธิในปี 66-67 ของทั้งกลุ่มจะไม่น่าตื่นเต้นแต่ DY ที่สูงกว่า 7.5% และมูลค่าที่ไม่แพง (ซื้อขายด้วย PER ปี66 ที่ 5-6 เท่า)หนุนคำแนะนำของเรา กำไรสุทธิที่คาดฟื้นในไตรมาส 4/66 จะเป็นปัจจัยหนุนในระยะสั้น เลือก AP และ ORI เป็นหุ้นเด่น แม้ ORI เลื่อนการเปิดขาย IPO ของ ONEO ออกไปจากไตรมาส 4/66 เป็นไตรมาส 1/67 ซึ่งจะเป็นปัจจัยลบต่อบรรยากาศลงทุนในระยะสั้น

สำหรับ SPALI และ LH โดดเด่นในเรื่องของการฟื้นตัวที่ชัดเจนตั้งแต่ไตรมาส 4/66 ขณะที่ SIRI , SC และ BRI น่าสนใจในแง่ของมูลค่าหุ้นและสตอรี่เฉพาะตัว ANAN เป็นหุ้นที่มีความเสี่ยงสูงและผลตอบแทนสูงจากปัจจัยเฉพาะของบริษัท และเพื่อสะท้อนการปรับลดประมาณการกำไร ฝ่ายฯจึงลดราคาเป้าหมาย SENA ลงเป็น 2.7 บาท

อุปสงค์ที่อยู่อาศัยที่อ่อนแอกว่าคาดในช่วงที่สถานการณ์การเมืองไม่แน่นอน กอรปกับสภาวะเศรษฐกิจทั่วโลกที่ชะลอตัวลงและแนวโน้มอัตราดอกเบี้ยที่สูงขึ้น รวมถึงมาตรการอนุมัติเงินกู้บ้านเข้มงวดมากขึ้น เป็นปัจจัยหลักที่ฉุดผลการดำเนินงานไตรมาส 3/66

สถานการณ์ตลาดที่ไม่สู้ดีนักดังกล่าวข้างต้น ไม่เพียงแค่ฉุดรายได้จากการขายที่อยู่อาศัยในไตรมาส 3/66 ให้ลดลง 15% YoY และ 2% QoQ แต่ยังฉุดให้อัตรากำไรขั้นต้น (GPM) ไตรมาส 3/2566 อ่อนตัวลง 1.6ppt YoY และ 0.9ppt QoQ ขณะที่สัดส่วนค่าใช้จ่าย SG&A ต่อรายได้ก็เพิ่มขึ้นจากการประหยัดต่อขนาดที่น้อยลงเมื่อรายได้ลดลง รวมถีงการออกแคมเปญการตลาดที่มากขึ้นเพื่อหนุนยอดขายก็ส่งผลให้อัตรากำไรจากการดำเนินงานในไตรมาส 3/66 ลดลง 3.3ppt YoY และ 0.7ppt QoQ ด้านส่วนแบ่งกำไรในไตรมาส 3/66 ก็ลดลงเช่นกันที่ 26% YoY และ 16% QoQ

Tuyên bố từ chối trách nhiệm: Bản quyền của bài viết này thuộc về tác giả gốc. Việc đăng lại bài viết này chỉ nhằm mục đích truyền tải thông tin và không cấu thành bất kỳ lời khuyên đầu tư nào. Nếu có bất kỳ hành vi vi phạm nào, vui lòng liên hệ với chúng tôi ngay lập tức. Chúng tôi sẽ sửa đổi hoặc xóa bài viết. Cảm ơn bạn.