เช็คลิสต์! หุ้นได้-เสียประโยชน์ บาทอ่อน

เมื่อวันที่ 15 ก.พ.2567 ที่ผ่านมา กระทรวงแรงงานสหรัฐ เปิดเผยดัชนีราคาผู้บริโภค (CPI) ทั่วไป ซึ่งเป็นมาตรวัดเงินเฟ้อจากการใช้จ่ายของผู้บริโภค เพิ่มขึ้น 3.1% ในเดือน ม.ค.2567 เมื่อเทียบรายปี สูงกว่านักวิเคราะห์คาดการณ์ที่ระดับ 2.9% แต่ชะลอตัวลงจากระดับ 3.4% ในเดือน ธ.ค.2566

ส่วนดัชนี CPI พื้นฐาน ซึ่งไม่นับรวมหมวดอาหารและพลังงาน เพิ่มขึ้น 3.9% ในเดือน ม.ค.2567 เมื่อเทียบรายปี สูงกว่านักวิเคราะห์คาดการณ์ทึ่ระดับ 3.7% แต่ทรงตัวจากเดือน ธ.ค.2566 ที่ระดับ 3.9%

ทั้งนี้ เมื่อเทียบเป็นรายเดือน CPI ทั่วไป เพิ่มขึ้น 0.3% ในเดือน ม.ค.2567 สูงกว่านักวิเคราะห์คาดการณ์ที่ระดับ 0.2% แต่ทรงตัวจากระดับ 0.3% ในเดือน ธ.ค.2566

ขณะที่ CPI พื้นฐาน เพิ่มขึ้น 0.4% ในเดือน ม.ค.2567 สูงกว่านักวิเคราะห์คาดการณ์ และจากระดับ 0.3% ในเดือน ธ.ค.2566

จากตัวเลขเงินเฟ้อสหรัฐเดือน ม.ค.2567 ที่สูงกว่คาด ส่งผลให้ตลาดกังวลธนาคารกลางหสรัฐ (Fed) จะลดดอกเบี้ยช้ากว่าคาดไว้ในเดือน พ.ค.2567 เป็นเดือน มิ.ย.2567 ทำให้อัตราผลตอบแทนพันธบัตรรัฐบาล (Bond Yield) 10 ปี ของสหรัฐ ปรับตัวเพิ่มขึ้น และดอลลาร์แข็งค่า กดดันเงินบาทแข็งค่า

ดังนั้น “โพสต์ทูเดย์” จึงหยิบยกบทวิเคราะห์ของ บล.เอเซีย พลัส ซึ่งได้มีการแนะนำหุ้นได้ประโยชน์และได้รับผลกระทบจากบาทอ่อนค่า มาเพื่อข้อมูลสำหรับนักลงทุน

ฝ่ายวิจัย บล.เอเซีย พลัส ระบุว่า รายงานตัวเลขเงินเฟ้อสหรัฐในเดือน ม.ค.2567 โดย Headline CPI +3.1%YoY ชะลอตัวจากเดือนก่อนที่ 3.4%YoY แต่อยู่ในระดับสูงกว่าตลาดคาดที่ +2.9%YoY มีแรงหนุนหลักๆ มาจากหมวดภาคบริการ อาทิ Shelter, Medical Care Services เป็นต้น ขณะที่ Core CPI ล่าสุด +3.9%YoY ทรงตัวเท่ากับเดือนก่อน ซึ่งสูงกว่าตลาดคาดที่ +3.7%YoY

โดยสรุป ตัวเลขเงินเฟ้อสหรัฐที่ออกมาสูงกว่าคาด จึงยังห่างไกลกรอบเป้าหมายที่ 2% ทำให้ความคาดหวังเกี่ยวกับทิศทางดอกเบี้ยสหรัฐฯ เปลี่ยนแปลงไป ในมุมมองของตลาดการเงิน โดยมีการตอบสนองผ่านหลาย Indecators อาทิ

- Fed watch Tool คาดว่า Fed มีโอกาสตรึงดอกเบี้ย 5.5% ลากยาวถึงกลางปี 2567 และปรับลดดอกเบี้ยครั้งแรกในเดือน มิ.ย.2567 โดยทั้งปี 2567 น่าจะปรับลดดอกเบี้ยลง 3 ครั้ง เท่ากับ Dot Plot

- Bond Yield สรหัฐขยับขึ้นแรง โดย US Bond Yield 10 ปี พุ่งทะลุ 4.3% ดีดตัวขึ้นมาสูงสุดในรอบ 2 เดือนครึ่ง

- ตลาดหุ้นสหรัฐผันผวน โดยร่วงลงแรงราว -1.3% ถึง 3.9%

ทั้งนี้ นักลงทุนเริ่มเปลี่ยนความคิดว่า Fed มีโอกาสลดดอกเบี้ยจาก 6 ครั้ง ในปีนี้ เหลือเพียง 3-4 ครั้ง และเริ่มปรับตัวลงช้ากว่าเดิม กดดันให้ในปีนี้ Bond Yield 10 ปี สหรัฐ มีแนวโน้มปรับตัวเพิ่มขึ้น และเพิ่มขึ้นมาแล้วกว่า 43 bps. (YTD) จาก 3.88% เป็น 4.33%

สวนทางกับประเทศไทย ที่นักลงทุนคาดว่าคณะกรรมการนโยบายการเงิน (กนง.) มีโอกาสลดดอกเบี้ยในการประชุมครั้งถัดไป (10 เม.ย.2567) หลัง กนง. เสียงแตก 5:2 เสียง ในการประชุมครั้งที่ผ่านมา โดยตามสถิติพอ กนง. เสียงแตก มีโอกาสที่การประชุมครั้งต่อไปจะเปลี่ยนระดับดอกเบี้ยถึง 75% ส่งผลให้ Bond Yield 10 ปี ไทย ปรับตัวลดลงจาก 2.70% เป็น 2.55% (-15 bps.)

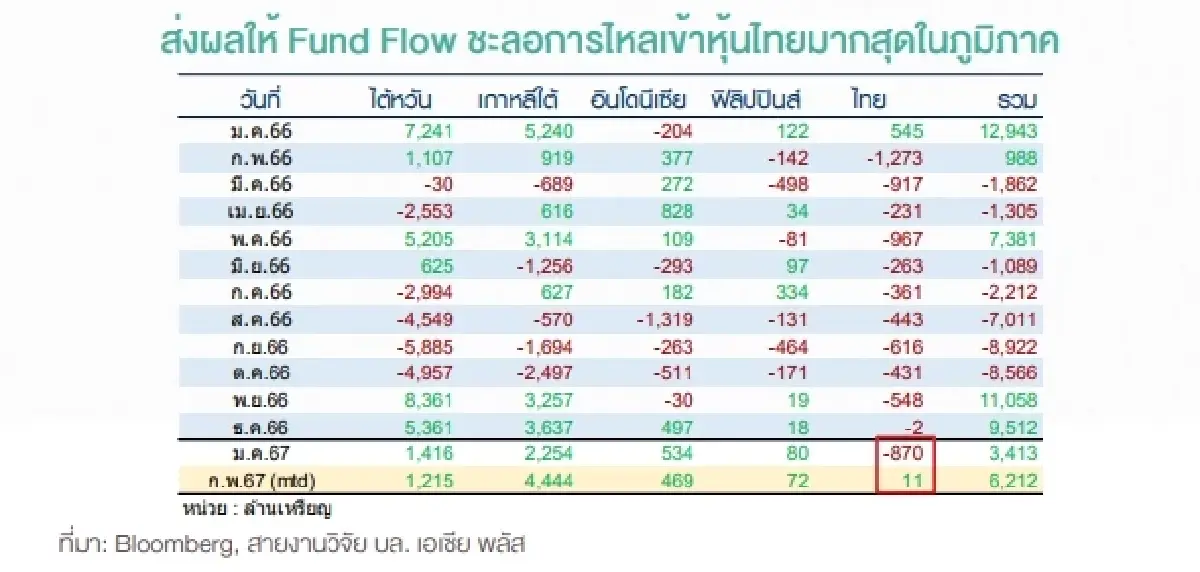

ความแตกต่างของการเปลี่ยนแปลง Bond Yield 10 ปี ไทยและสหรัฐกลับทิศกัน โดย Bond Yield 10 ปี ไทย มีแนวโน้มลดลง ส่วนสหรัฐเพิ่มขึ้น ส่งผลให้ผลต่างระหว่างผลตอบแทนจากการถือพันธบัตร 10 ปี สหรัฐกับไทยกว้างขึ้นเรื่อยๆ โดยปกติจะกดดันให้ค่าเงินบาทอ่อนค่าเสมอ และล่าสุด Bond Yield 10 ปี สหรัฐสูงกว่าไทยถึง 1.78% ซึ่งสูงกว่าในอดีตมาก อาจกดดันให้ค่าเงินบาทมีโอกาสอ่อนค่า และยืนในระดับสูงนานกว่าปกติได้ ขณะเดียวกัน ยังกดดันให้ Fund Flow ชะลอการไหลเข้าหุ้นไทยหนักสุดภูมิภาคด้วย ทั้งในเดือน ม.ค.2567และ ก.พ.2567 (MTD)

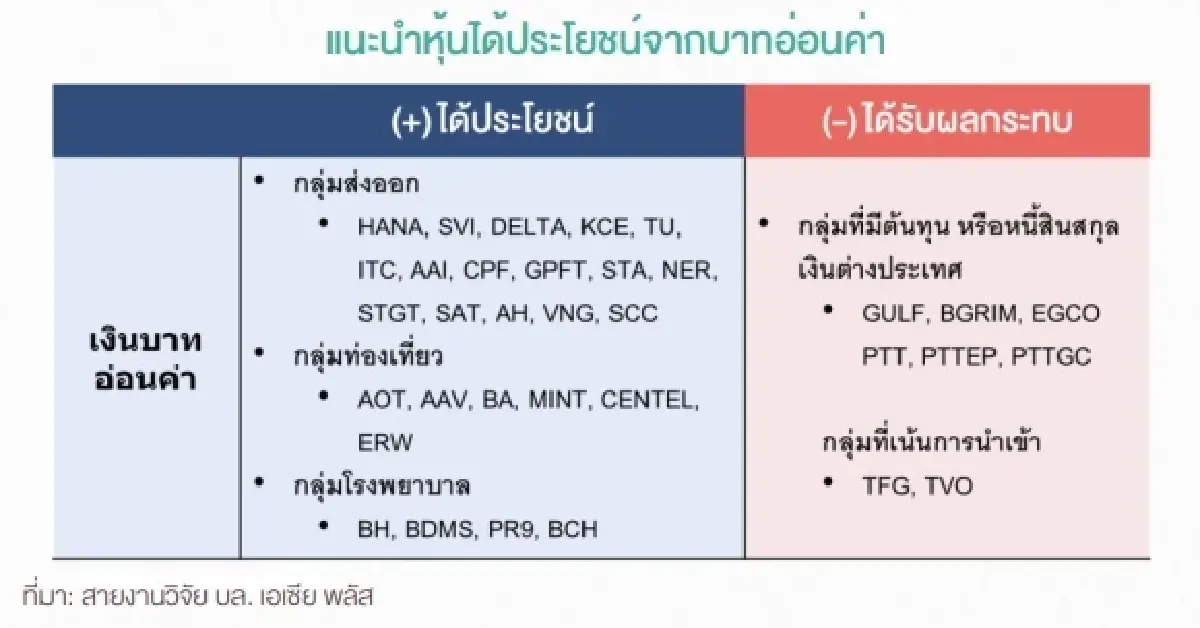

ดังนั้น เริ่มเห็นโอกาสที่ค่าเงินบาทอ่อนค่าสูงขึ้น กลยุทธ์แนะนำกลับมาเก็งกำไรหุ้นที่ได้ประโยชน์จากค่าเงินบาทอ่อนค่า อาทิ

- หุ้นกลุ่มส่งออก HANA, SVI, DELTA, KCE, TU, ITC, AAI, CPF, GFPT, STA, NER, STGT, SAT, AH, VNG, SCC

- หุ้นกลุ่มการท่องเที่ยว AOT, AAV, BA, MINT, CENTEL, ERW

- หุ้นกุล่มโรงพยาบาลมักผันผวนต่ำกว่าตลาด BH, BDMS, PR9, BCH

ส่วนหุ้นที่ได้รับผลกระทบจากค่าเงินบาทอ่อนค่า อาทิ

- หุ้นกลุ่มที่มีต้นทุน หรือหนี้สินสกุลเงินต่างประเทศ GULF, BGRIM, EGCO, PTT, PTTEP, PTTGC

- หุ้นกลุ่มที่เน้นการนำเข้า TFG, TVO

Tuyên bố từ chối trách nhiệm: Bản quyền của bài viết này thuộc về tác giả gốc. Việc đăng lại bài viết này chỉ nhằm mục đích truyền tải thông tin và không cấu thành bất kỳ lời khuyên đầu tư nào. Nếu có bất kỳ hành vi vi phạm nào, vui lòng liên hệ với chúng tôi ngay lập tức. Chúng tôi sẽ sửa đổi hoặc xóa bài viết. Cảm ơn bạn.