มองเงินบาทสัปดาห์นี้34.00-34.60ส่วนเงินบาทวันนี้34.15-34.40 บาท/ดอลลาร์

นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน Krungthai GLOBAL MARKETS ธนาคารกรุงไทย เปิดเผยมุมมองค่าเงินบาทสัปดาห์นี้ว่าจะอยู่ในช่วง 34.00-34.60 บาทต่อดอลลาร์

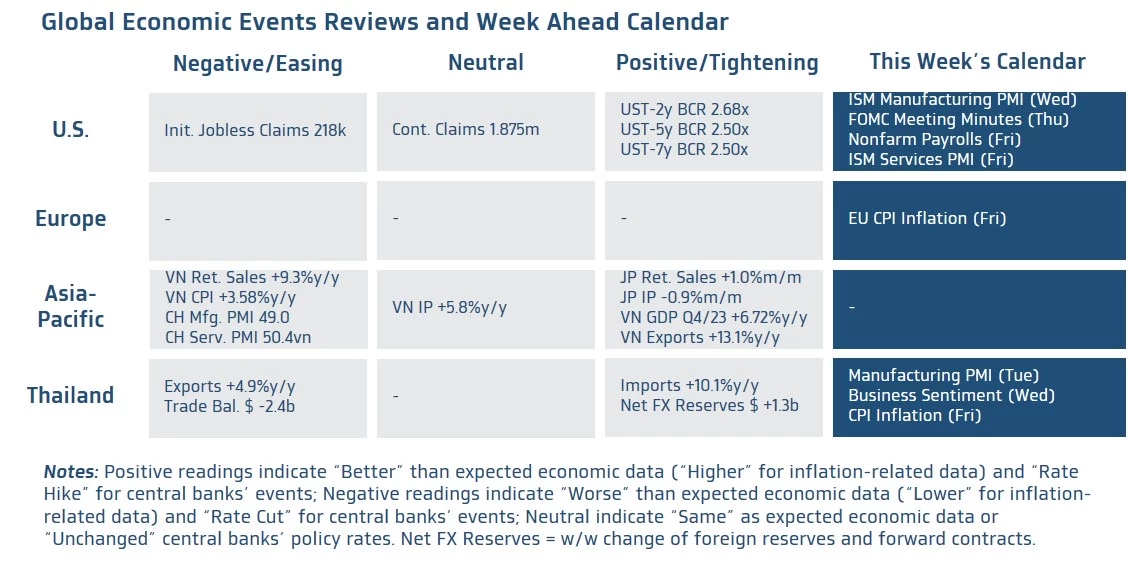

ด้วยสัปดาห์ที่ผ่านมา เงินบาทแข็งค่าขึ้นต่อเนื่อง สู่ระดับแข็งค่าสุดในรอบ 5 เดือน ตามการอ่อนค่าลงของเงินดอลลาร์ และโฟลว์ธุรกรรมขายทำกำไรทองคำ ส่วนในสัปดาห์นี้มองว่า ควรจับตารายงานข้อมูลเศรษฐกิจสำคัญจากฝั่งสหรัฐฯ อาทิ ยอดการจ้างงานนอกภาคเกษตรกรรม (Nonfarm Payrolls) และรอจับตา รายงานการประชุมเฟดล่าสุด

ส่วนกรอบเงินบาทวันนี้ คาดว่าจะอยู่ที่ระดับ 34.15-34.40 บาทต่อดอลลาร์ โดยนับตั้งแต่ช่วงวันพฤหัสฯ ที่ผ่านมา เงินบาทพลิกกลับมาอ่อนค่าลง (แกว่งตัวในกรอบ 34.09-34.47 บาทต่อดอลลาร์) ตามทิศทางการเคลื่อนไหวของเงินดอลลาร์และโฟลว์ธุรกรรมทองคำ โดยมีจังหวะเงินบาทผันผวนอ่อนค่าลงเกือบทดสอบโซนแนวต้าน 34.50 บาทต่อดอลลาร์ ในช่วงที่เงินดอลลาร์แข็งค่าขึ้น ส่วนราคาทองคำก็ปรับตัวลดลงต่อเนื่องเข้าใกล้โซนแนวรับในระยะสั้น นอกจากนี้ ปริมาณธุรกรรมในตลาดที่เบาบางลงในช่วงวันหยุดของตลาดการเงินไทย ก็มีส่วนทำให้เงินบาทผันผวนในกรอบที่กว้างพอสมควรดังกล่าว

ขณะที่ค่าเงินบาทเปิดเช้านี้ ที่ระดับ 34.34 บาทต่อดอลลาร์ ซึ่งอ่อนค่าลง จากระดับปิดสัปดาห์ก่อนหน้า ที่ระดับ 34.12 บาทต่อดอลลาร์ (ณ 17.00 น. ของวันที่ 28 ธันวาคม 2566)

สำหรับ แนวโน้มของค่าเงินบาท Krungthai GLOBAL MARKETS มองว่า การแข็งค่าจากสัปดาห์ก่อนอาจชะลอลงและเงินบาทมีโอกาสผันผวนอ่อนค่าทดสอบโซนแนวต้าน 34.50 บาทต่อดอลลาร์ หากผู้เล่นในตลาดต่างปรับลดความคาดหวังการลดดอกเบี้ยเฟด นอกจากนี้ ควรจับตาทิศทางราคาทองคำซึ่งอาจปรับตัวลดลงต่อเนื่อง หากตลาดกลับมามองว่า เฟดอาจไม่ได้ลดดอกเบี้ย “เร็วและลึก” ตามคาด ส่วนฟันด์โฟลว์นักลงทุนต่างชาติก็อาจเป็นการขายสุทธิ หลังดัชนี SET ได้ปรับตัวขึ้นใกล้โซนแนวต้าน และบอนด์ยีลด์ไทยก็ปรับตัวลดลงต่อเนื่อง เปิดโอกาสให้นักลงทุนต่างชาติทยอยขายทำกำไร

ในส่วนเงินดอลลาร์นั้นมองว่า เงินดอลลาร์มีโอกาสแข็งค่าขึ้น หากรายงานข้อมูลเศรษฐกิจสำคัญสหรัฐฯ อาทิ ยอดการจ้างงานฯ ยังคงออกมาดีกว่าคาด และยังคงสะท้อนภาพรวมเศรษฐกิจสหรัฐฯ ที่แข็งแกร่ง ทำให้ผู้เล่นในตลาดอาจต้องปรับลดความคาดหวังการลดดอกเบี้ยของเฟดลง

มุมมองเศรษฐกิจทั่วโลก สำหรับฝั่งสหรัฐฯ – ไฮไลท์สำคัญจะอยู่ที่รายงานข้อมูลตลาดแรงงานสหรัฐฯ ทั้ง ยอดตำแหน่งงานเปิดรับ (Job Openings), ยอดผู้ขอรับสวัสดิการการว่างงาน (Jobless Claims) และยอดการจ้างงานนอกภาคเกษตรกรรม (Nonfarm Payrolls) โดยหากรายงานข้อมูลเศรษฐกิจสหรัฐฯ ออกมาดีกว่าคาด หรือ ยังสะท้อนภาพเศรษฐกิจที่สดใส ก็อาจทำให้ผู้เล่นในตลาดทยอยปรับลดความคาดหวังการลดดอกเบี้ยเฟดลง (ล่าสุดจาก CME FedWatch Tool ผู้เล่นในตลาดต่างเชื่อว่า เฟดอาจลดดอกเบี้ยลง 7 ครั้ง หรือ ราว -175bps ในปีนี้) ซึ่งอาจส่งผลให้เงินดอลลาร์และบอนด์ยีลด์สหรัฐฯ ปรับตัวสูงขึ้นได้ไม่ยาก

นอกเหนือจากรายงานข้อมูลตลาดแรงงานสหรัฐฯ ตลาดจะรอประเมินแนวโน้มเศรษฐกิจและทิศทางดอกเบี้ยเฟด ผ่านรายงานดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิตอุตสาหกรรมและภาคการบริการ โดย ISM (Manufacturing & Services PMIs) ซึ่งนักวิเคราะห์ส่วนใหญ่ต่างประเมินว่า ดัชนี ISM PMI เดือนธันวาคม อาจยังคงสะท้อนภาพการขยายตัวต่อเนื่องของกิจกรรมทางเศรษฐกิจในภาคการบริการ (ดัชนีสูงกว่าระดับ 50 จุด) ขณะที่ภาคการผลิตของสหรัฐฯ อาจยังอยู่ในภาวะหดตัวได้

นอกจากนี้ ผู้เล่นในตลาดอาจรอจับตารายงานการประชุมเฟดล่าสุด (FOMC Meeting Minutes) เพื่อประเมินความเป็นไปได้ของการลดดอกเบี้ยของเฟดในปีนี้ โดยผู้เล่นในตลาดอาจทยอยปรับลดความคาดหวังการลดดอกเบี้ยของเฟดได้ หากรายงานการประชุมเฟด ยังคงสะท้อนแนวโน้มการคงอัตราดอกเบี้ยที่ระดับสูงของเฟด (Higher for Longer) จนกว่าเฟดจะมั่นใจว่า สามารถคุมปัญหาเงินเฟ้อได้สำเร็จ

ด้านยุโรป – บรรดาผู้เล่นในตลาดจะรอลุ้น รายงานอัตราเงินเฟ้อ CPI ของยูโรโซน ในเดือนธันวาคม โดยหากอัตราเงินเฟ้อ โดยเฉพาะอัตราเงินเฟ้อพื้นฐาน Core CPI ชะลอตัวลงต่อเนื่องสู่ระดับ 3.40% ตามคาด หรือ ต่ำกว่า ก็อาจทำให้ผู้เล่นในตลาดต่างยังคงคาดหวังว่า ธนาคารกลางยุโรป (ECB) จะสามารถทยอยลดดอกเบี้ยลงในปีนี้ ทั้งนี้ มุมมองดังกล่าวของผู้เล่นในตลาดอาจกดดันไม่ให้เงินยูโร (EUR) แข็งค่าขึ้นต่อเนื่องได้อย่างชัดเจน โดยเฉพาะในช่วงที่ตลาดอาจเริ่มปรับลดความคาดหวังต่อแนวโน้มการลดดอกเบี้ย “เร็วและลึก” ของเฟด

สำหรับปัจจัยในไทยประเมินว่า อัตราเงินเฟ้อ CPI เดือนธันวาคม อาจชะลอลงต่อเนื่องสู่ระดับ -0.5% ตามการปรับตัวลดลงของราคาพลังงานและระดับฐานราคาสินค้ารวมถึงบริการที่อยู่ในระดับสูงในปีก่อนหน้า อย่างไรก็ดี อัตราเงินเฟ้อพื้นฐานก็อาจยังคงแกว่งตัวที่ระดับ 0.60% ทำให้อัตราเงินเฟ้อ “ติดลบ” ดังกล่าว จะยังไม่สร้างความกังวลให้กับธนาคารแห่งประเทศไทย (ธปท.) โดยเราคาดว่า อัตราเงินเฟ้อจะทยอยปรับตัวสูงขึ้น ตามการฟื้นตัวของเศรษฐกิจไทยที่ดีขึ้นในปีนี้ ทำให้ ธปท. สามารถคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 2.50% ได้ตลอดทั้งปี แม้ว่า บรรดาธนาคารกลางอื่นๆ อาจเริ่มทยอยลดดอกเบี้ยลงก็ตาม

Tuyên bố từ chối trách nhiệm: Bản quyền của bài viết này thuộc về tác giả gốc. Việc đăng lại bài viết này chỉ nhằm mục đích truyền tải thông tin và không cấu thành bất kỳ lời khuyên đầu tư nào. Nếu có bất kỳ hành vi vi phạm nào, vui lòng liên hệ với chúng tôi ngay lập tức. Chúng tôi sẽ sửa đổi hoặc xóa bài viết. Cảm ơn bạn.