ธันวาฟ้าเปิด! เก็ง 4 หุ้นเข้า SET50-SET100 บวก 8 หุ้นพื้นฐานแน่น

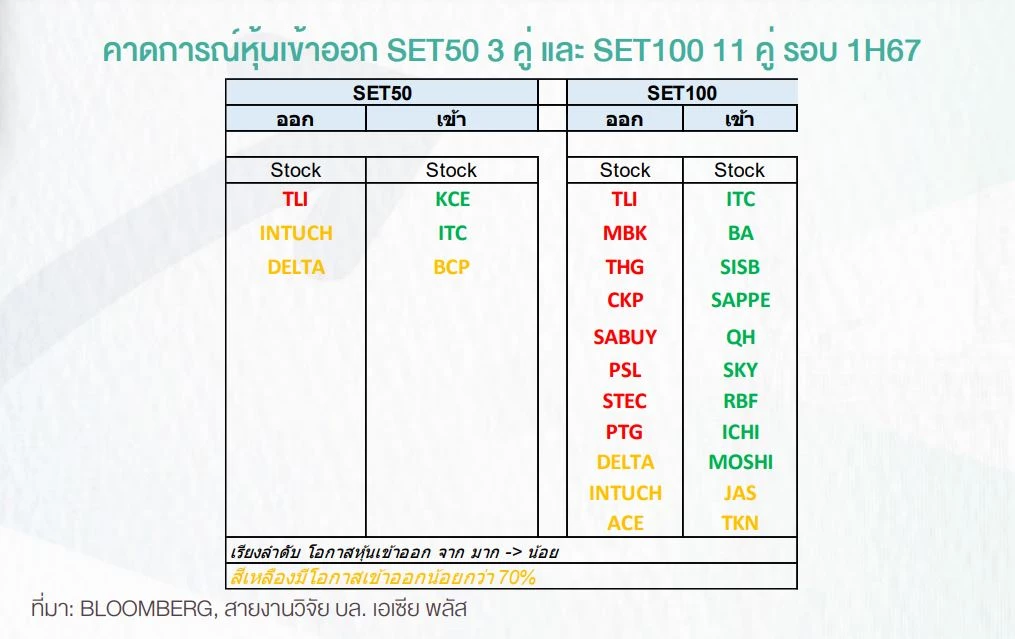

ฝ่ายวิจัย บล.เอเซียพลัส ระบุในบทวิเคราะห์ว่า ฝ่ายวิจัยได้ทำการคำนวณหาหุ้นเข้าออก SET50 และ SET100 รอบครึ่งแรกปี 2567 คาดตลาดฯจะประกาศในช่วงสัปดาห์ที่ 3 ของเดือน ธ.ค.2566 และมีผลบังคับใช้ 1 ม.ค. 2567 ดังนี้คือ

SET 50

• หุ้นที่มีโอกาสเข้า คือ KCE, ITC, BCP

• หุ้นออก คือ TLI, INTUCH, DELTA

SET 100

• หุ้นที่คาดว่าจะเข้า คือ ITC, BA, SISB, SAPPE, QH, SKY, RBF, ICHI, MOSHI, JAS, TKN

• หุ้นออก คือ TLI, MBK, THG, CKP, SABUY, PSL, STEC, PTG, DELTA, INTUCH, ACE

อย่างไรก็ตามด้วยมูลค่าซื้อขายปีนี้ที่เบาบางมาก หากตลาดหย่อนเกณฑ์ TURNOVER ลงเป็น 8/12 เดือน หุ้น INTUCH กับ DELTA จะไม่หลุด SET 50 แถมมีหุ้น AEONT เข้า SET100 มาเพิ่มด้วย

จากสถิติในอดีต หุ้นที่ถูกคัดเข้ามักจะปรับตัวเพิ่มขึ้น และหุ้นที่ออกมักจะปรับตัวลดลง โดยเฉพาะในช่วง 1 เดือนก่อนมีผลบังคั[ใช้ โดยหุ้นเข้า SET50 มักปรับตัวเพิ่มขึ้นเฉลี่ย +5.7% ออก -2.1% และหุ้นเข้า SET100 มักปรับตัวเพิ่มขึ้นเฉลี่ย +1.3% ออกลบเล็กน้อย -0.9%

ดังนั้นกลยุทธ์แนะนำหาจังหวะเก็งกำไรหุ้นที่มีโอกาสถูกคัดเข้าใน SET50 และ SET100 สูง (สีเขียว) คาดว่าน่าจะ OUTPERFORM ตลาดได้ดีในเดือน ธ.ค.นี้ ชอบ KCE, ITC, BA, QH

เปิดเกมเดือด ธ.ค.

บล.เอเซีย พลัส ประเมินภาพรวมการลงทุนของตลาดหุ้นไทยในช่วงเดือน ธ.ค.นี้จะฟื้นตัวดีขึ้น เนื่องจากดอกเบี้ย เงินเฟ้อ ค่าเงิน อยู่ในช่วงปรับตัวลดลง และหมดรอบทิศทางดอกเบี้ยขาขึ้น ประกอบกับแนวโน้มเศรษฐกิจ และกำไรบริษัทจดทะเบียนทยอยดีขึ้น รวมถึงแรงหนุนจากกองทุนไทยและต่างประเทศช่วยพยุงตลาดหุ้นช่วงที่เหลือของปี

กลยุทธ์การลงทุนในเดือนนี้กระจายการลงทุนหุ้นพื้นฐานดีในหลากหลาย SECTOR อย่าง TISCO, WHA, ADVANC, GULF, CPALL, PLANB, BH, PTTGC คาดหวัง SET Index กลับไปแตะ 1,500 จุด ปลายปีนี้ และ 1,717 จุดในปีหน้า

ประเด็นความเสี่ยงต่างประเทศเริ่มผ่อนคลายลง เริ่มจากอัตราเงินเฟ้อทั่วโลกทยอยลดลงอย่างชัดเจน เฉพาะอย่างยิ่งในกลุ่มประเทศพัฒนาแล้ว และมีโอกาสทยอยปรับลงตั้งแต่ต้นไตรมาสแรกของปี 2567 รวมถึงความเสี่ยงต่อ RECESSION ของประเทศเศรษฐกิจขนาดใหญ่ลดระดับลง อาทิ สหรัฐฯ ยุโรป ขณะที่ประเทศกลุ่มกำลัง พัฒนามีความเสี่ยงน้อยอยู่แล้ว

ส่วนความเสี่ยงที่ต้องติดตาม 1)ความเสี่ยงเชิงภูมิรัฐศาสตร์ สถานการณ์สงคราม อิสราเอล – ฮามาส เป็นตัวแปรสำคัญ ซึ่งหากมีการขยายวงกว้างไปสู่ความขัดแย้งระหว่างภูมิภาค อาจทำให้ราคาน้ำมันและเงินเฟ้อปรับตัวสูงขึ้น

2)ผลกระทบของเอลนีโญที่อาจสร้าง COST PUSH INFLATION โดยค่าดัชนีชี้วัด ONI ล่าสุดอยู่ที่ 1.5 ซึ่งอยู่ใซนของการเกิดปรากฏการณ์เอลนีโญมากขึ้นแล้ว (ONI > 0.5) และยังอยู่ในระดับสูงสุดในรอบ 7 ปี

3)มูลค่าซื้อขายเบาบางพร้อมกับปริมาณการ Short Sell หุ้นไทยที่ยังสูงอยู่กดดันตลาดหุ้นผันผวนช่วงสั้น กลับมาที่ภาพรวม SET INDEX ในช่วง 3 เดือนที่ผ่านมา (ก.ย. – พ.ย. 66) ปรับตัวลดลงเกิน -10% ซึ่งเป็นการลดลงลึกมาก จนมีระดับ PECENTILE สูงกว่า 90% เมื่อเทียบกับข้อมูลที่มีทั้งหมดใน 48 ปีที่ผ่านมา

แต่ฝ่ายวิจัยฯ เชื่อว่า SET จะฟื้นตัวได้จากหลาย ปัจจัยเฉพาะตัวหนุน 1)รัฐบาลใหม่ทยอยออกนโยบายกระตุ้นเศรษฐกิจและช่วยเหลือประชาชนต่อเนื่อง 2)เศรษฐกิจไทยช่วง 2H66-1H67 เติบโตเป็นขั้นบันได ซึ่งมีตัวเร่งเศรษฐกิจ คือ ภาคการท่องเที่ยว การลงทุนภาครัฐฯ การส่งออก และการบริโภคใน ประเทศ

3)EPS Growth 2567 เติบโต DOUBLE DIGIT 12.6% อยู่ที่ 99.8 บาท/หุ้น ตั้งดัชนีเป้าหมายไว้ที่ 1717 จุด มี Upside อีกมากพอสมควร ในส่วนของ Fund Flow คาดได้แรงกระตุ้นจากเม็ดเงินลงทุนทั้งในและต่างประเทศ ทั้งส่วนของ THAIESG ที่คาดเข้ามาหนุนในช่วงที่เหลือของปีราว 1 – 2 หมื่นล้านบาท

และช่วงต้นปีหน้าตลาดหลักทรัพย์จะมีการจัดทำดัชนี SET50FF และ SET100FF ทำให้หุ้นสถาบันฯ ต้องมีการออกกองทุนใหม่อิงกับดัชนีนี้ ในส่วนของ Flow ต่างชาติมีโอกาสไหลเข้ามากขึ้น ในภาวะสิ้นสุดดอกเบี้ยขาขึ้นอาจส่งผลให้ค่าเงินดอลลาร์ทยอยอ่อนค่า หรือค่าเงินบาทพลิกกลับมาแข็งค่าได้ รวมถึงเงินบาทน่าจะมีเสถียรภาพมากขึ้น หลังดุลการค้าดีกว่าคาดหนุนให้ FUND FLOW ค่อยทยอยไหลกลับมาในตลาดหุ้นไทยในช่วงที่เหลือของปีและในปีหน้าได้ พร้อมกับต่าชาติได้กำไรจากอัตราแลกเปลี่ยนเพิ่มเติม

กลยุทธ์ประจำเดือน ธ.ค. แนะนำ BUY & HOLD โดยกระจายการลงทุนให้หุ้นพื้นฐานดี ในหลากหลาย SECTOR อย่าง TISCO, WHA, ADVANC, GULF, CPALL, PLANB, BH, PTTGC

Tuyên bố từ chối trách nhiệm: Bản quyền của bài viết này thuộc về tác giả gốc. Việc đăng lại bài viết này chỉ nhằm mục đích truyền tải thông tin và không cấu thành bất kỳ lời khuyên đầu tư nào. Nếu có bất kỳ hành vi vi phạm nào, vui lòng liên hệ với chúng tôi ngay lập tức. Chúng tôi sẽ sửa đổi hoặc xóa bài viết. Cảm ơn bạn.