เงินบาทสัปดาห์นี้35.60-36.30เปิดเช้าอ่อนลงแรงที่36.10บาท/ดอลลาร์

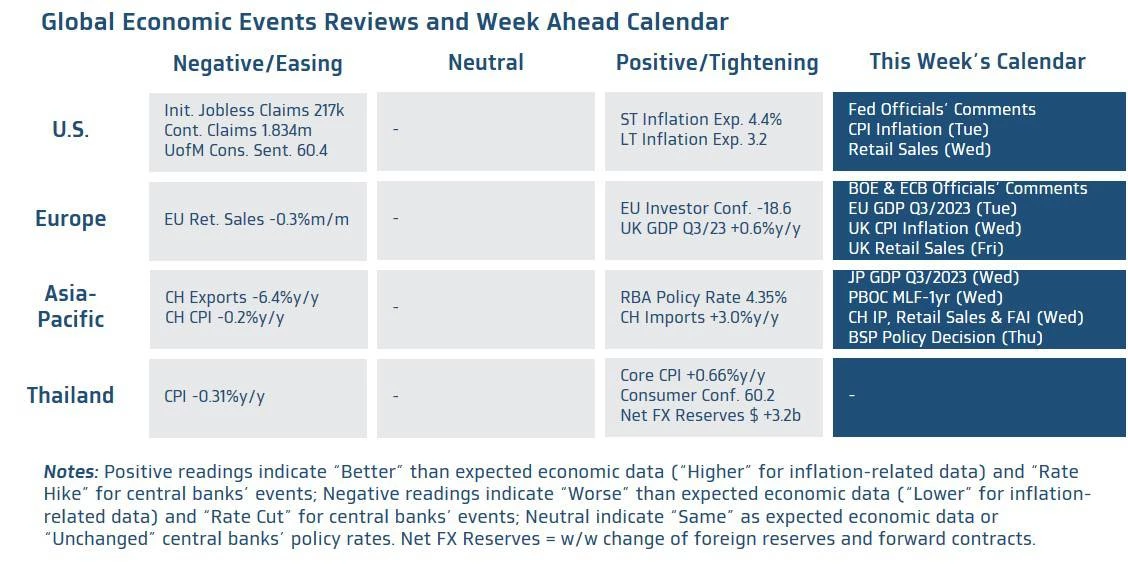

นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน Krungthai GLOBAL MARKETS ธนาคารกรุงไทย เปิดเผยค่างเงินบาทมองกรอบค่าเงินบาทสัปดาห์นี้ ที่ระดับ 35.60-36.30 บาท/ดอลลาร์ โดยควรระวังความผันผวนในช่วงตลาดรับรู้ รายงานอัตราเงินเฟ้อ CPI ของสหรัฐฯ และข้อมูลเศรษฐกิจสำคัญรายเดือนของจีน พร้อมติดตามถ้อยแถลงของบรรดาเจ้าหน้าที่ธนาคารกลางหลักและลุ้นรายงานผลประกอบการของบรรดาบริษัทจดทะเบียน

อย่างไรก็ตาม สัปดาห์ที่ผ่านมา เงินบาทพลิกกลับมาอ่อนค่าลงในช่วงปลายสัปดาห์ ท่ามกลางความกังวลแนวโน้มดอกเบี้ยเฟดและความกังวลเสถียรภาพการคลังของไทย

ส่วนกรอบเงินบาทวันนี้คาดว่าจะอยู่ที่ระดับ 36.00-36.20 บาท/ดอลลาร์ สำหรับเงินบาทเปิดเช้านี้ ที่ระดับ 36.10 บาทต่อดอลลาร์ ซึ่งอ่อนค่าลงหนักจากระดับปิดสัปดาห์ก่อนหน้าที่ 35.89 บาทต่อดอลลาร์โดยนับตั้งแต่ช่วงวันศุกร์ที่ผ่านมา เงินบาทอ่อนค่าลงต่อเนื่อง (แกว่งตัวในกรอบ 35.88-36.10 บาทต่อดอลลาร์) กดดันโดยจังหวะการแข็งค่าขึ้นของเงินดอลลาร์ รวมถึงโฟลว์ธุรกรรมซื้อทองคำในจังหวะปรับฐาน หลังราคาทองคำปรับตัวลดลงหนัก นอกจากนี้ เงินบาทก็อาจเผชิญแรงกดดันเพิ่มเติมจากความกังวลเสถียรภาพการคลังของไทย ซึ่งได้สะท้อนผ่านแรงขายหุ้นและบอนด์โดยนักลงทุนต่างชาติในช่วงวันศุกร์

สำหรับ แนวโน้มของค่าเงินบาท Krungthai GLOBAL MARKETS มองว่า ปัจจัยกดดันฝั่งอ่อนค่ายังคงมีอยู่ หลังตลาดกลับมากังวลทั้งประเด็นแนวโน้มดอกเบี้ยเฟดและความเสี่ยงเสถียรภาพการคลังของไทย นอกจากนี้ ทั้งสองปัจจัยดังกล่าวยังส่งผลให้ฟันด์โฟลว์นักลงทุนต่างชาติมีทิศทางไม่แน่นอน แต่หากรายงานข้อมูลเศรษฐกิจสำคัญของจีนออกมาดีกว่าคาด ก็อาจช่วยให้ทั้งเงินหยวนและสกุลเงินเอเชียแข็งค่าขึ้น หรือ ชะลอการอ่อนค่าได้ ทั้งนี้จึงประเมินว่า การอ่อนค่าของเงินบาทอาจจำกัดอยู่ในโซน 36.25-36.30 บาทต่อดอลลาร์ ซึ่งเป็นโซนที่ผู้เล่นในตลาดอาจรอจังวะทยอยขายเงินดอลลาร์

ในส่วนเงินดอลลาร์นั้นมองว่า เงินดอลลาร์มีโอกาสแข็งค่าขึ้นต่อได้ หากตลาดยังคงกังวลต่อแนวโน้มดอกเบี้ยเฟด โดยเฉพาะในกรณีที่ อัตราเงินเฟ้อ CPI สหรัฐฯ ออกมาสูงกว่าคาด หรือ เร่งตัวขึ้นสวนทางกับที่ตลาดคาดการณ์ไว้ แต่หากรายงานข้อมูลเศรษฐกิจสหรัฐฯ ออกมาแย่กว่าคาด และสะท้อนภาพการชะลอตัวลงของเศรษฐกิจมากขึ้น ก็อาจกดดันให้ เงินดอลลาร์ พร้อมกับบอนด์ยีลด์ 10 ปี สหรัฐฯ ทยอยปรับตัวลดลง

ด้านมุมมองเศรษฐกิจทั่วโลก ฝั่งสหรัฐฯ – ผู้เล่นในตลาดจะรอลุ้น รายงานอัตราเงินเฟ้อ CPI สหรัฐฯ ในเดือนตุลาคม โดยนักวิเคราะห์ต่างมองว่า การปรับตัวลดลงของราคาพลังงานอาจส่งผลให้ อัตราเงินเฟ้อทั่วไปเพิ่มขึ้น +0.1%m/m หรือ +3.3%y/y ชะลอลงจากเดือนก่อนหน้า ทว่า ในส่วนของอัตราเงินเฟ้อพื้นฐาน ซึ่งไม่รวมผลของราคาอาหารและพลังงาน อาจยังคงเพิ่มขึ้น +0.3%m/m หรือ +4.1%y/y หลังราคาสินค้าบางส่วนอาจชะลอตัวในอัตราน้อยลง อาทิ ราคารถยนต์มือสอง ซึ่งการชะลอตัวลงของอัตราเงินเฟ้อ

โดยเฉพาะในส่วนของอัตราเงินเฟ้อพื้นฐานที่ช้ากว่าที่เฟดต้องการ อาจทำให้บรรดาเจ้าหน้าที่เฟดยังคงมองว่า เฟดมีโอกาสเดินหน้าขึ้นดอกเบี้ยต่อ หรือ คงอัตราดอกเบี้ยที่ระดับสูงได้นาน (ซึ่งต้องรอจับตาถ้อยแถลงของบรรดาเจ้าหน้าที่เฟดในสัปดาห์นี้)

อย่างไรก็ดีประเมินว่า แนวโน้มตลาดแรงงานสหรัฐฯ ที่ส่งสัญญาณชะลอตัวลงมากขึ้น กอปรกับแนวโน้มการบริโภคของสหรัฐฯ ที่จะชะลอลงมากขึ้น ท่ามกลางแรงกดดันจากภาวะหนี้ครัวเรือนที่สูงขึ้น (หลัง 20% ชาวอเมริกันจะเริ่มกลับมาจ่ายหนี้กู้ยืมเพื่อการศึกษา หรือ Student Loans) และอัตราดอกเบี้ยที่อยู่ในระดับสูง ก็อาจทำให้ เฟดไม่สามารถเดินหน้าขึ้นดอกเบี้ยต่อได้

นอกจากนี้ หากสมมติฐานเศรษฐกิจสหรัฐฯ ชะลอตัวลงหนักและเข้าสู่ภาวะเศรษฐกิจถดถอย (Recession) นั้นถูกต้อง เราคงมองว่า เฟดอาจลดดอกเบี้ยลง ได้เร็วขึ้นและมากกว่าที่ตลาด รวมถึงเฟดกำลังคาดการณ์อยู่ ซึ่งภาพดังกล่าว อาจส่งผลให้ ทั้งบอนด์ยีลด์สหรัฐฯ และเงินดอลลาร์มีแนวโน้มปรับตัวลดลงได้พอสมควร

สำหรับฝั่งยุโรป – ตลาดประเมินว่า เศรษฐกิจยูโรโซนในไตรมาสที่ 3 อาจขยายตัวเพียง +0.1%y/y กดดันโดยภาวะเงินเฟ้อสูงและอัตราดอกเบี้ยนโยบายที่ปรับตัวสูงขึ้นในช่วงที่ผ่านมา ซึ่งแนวโน้มเศรษฐกิจยูโรโซนที่มีทิศทางชะลอลง อาจทำให้ธนาคารกลางยุโรป (ECB) พิจารณาคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับล่าสุด

เช่นเดียวกันกับธนาคารกลางอังกฤษ (BOE) ก็อาจตัดสินใจคงอัตราดอกเบี้ยต่อเนื่อง หากอัตราเงินเฟ้อ CPI อังกฤษ เดือนตุลาคม ชะลอลงสู่ระดับ 4.7% จาก 6.7% ในเดือนก่อนหน้า หลังภาพรวมเศรษฐกิจอังกฤษก็ชะลอตัวลงเช่นเดียวกันกับเศรษฐกิจยูโรโซน ทั้งนี้ ในช่วงนี้ นอกเหนือจากรายงานข้อมูลเศรษฐกิจสำคัญฝั่งยุโรป เราประเมินว่า สกุลเงินฝั่งยุโรปอาจผันผวนไปตาม ทิศทางตลาดหุ้นยุโรป ซึ่งต้องรอลุ้นรายงานผลประกอบการของบรรดาบริษัทจดทะเบียน

ขณะที่ฝั่งเอเชีย มีไฮไลท์สำคัญจะอยู่ที่รายงานข้อมูลเศรษฐกิจรายเดือนของจีน โดยบรรดานักวิเคราะห์ต่างมองว่า เศรษฐกิจจีนแม้จะมีการฟื้นตัวที่ดีขึ้น ในเดือนตุลาคม สะท้อนผ่านยอดค้าปลีกที่อาจโต +7.7%y/y ส่วนยอดผลผลิตอุตสาหกรรม (Industrial Production) และยอดการลงทุนสินทรัพย์ถาวร (Fixed Assets Investment) อาจขยายตัว +4.5% และ +3.1% ตามลำดับ ทว่า ภาพการฟื้นตัวดังกล่าวก็ยังมีลักษณะค่อยเป็นค่อยไป ทำให้นักวิเคราะห์บางส่วนประเมินว่า ธนาคารกลางจีน (PBOC) อาจลดอัตราดอกเบี้ย MLF 1 ปี ลง -10bps สู่ระดับ 2.40% เพื่อช่วยกระตุ้นการฟื้นตัวเศรษฐกิจ

ส่วนในฝั่งญี่ปุ่น ตลาดมองว่า เศรษฐกิจญี่ปุ่นในไตรมาสที่ 3 อาจพลิกกลับมาหดตัวลง -0.4% จากไตรมาสก่อนหน้า เมื่อเทียบเป็นรายปี หลังภาคการส่งออกชะลอตัวลง ตามแนวโน้มการชะลอตัวของเศรษฐกิจคู่ค้าสำคัญ ขณะเดียวกัน ยอดการนำเข้าก็ปรับตัวสูงขึ้นตามการอ่อนค่าของเงินเยนญี่ปุ่นและราคาพลังงานที่เพิ่มสูงขึ้นเช่นกัน

โดยโมเมนตัมเศรษฐกิจญี่ปุ่นที่ชะลอลงอาจเป็นปัจจัยที่ทำให้ธนาคารกลางญี่ปุ่น (BOJ) ยังไม่สามารถใช้นโยบายการเงินที่เข้มงวดมากขึ้น อาทิ การขึ้นอัตราดอกเบี้ย ได้ในปีนี้ ทั้งนี้ ในส่วนนโยบายการเงิน ตลาดมองว่า ธนาคารกลางฟิลิปปินส์ (BSP) อาจคงอัตราดอกเบี้ยไว้ที่ระดับ 6.50% หลังจาก BSP ได้เซอไพรส์ตลาดด้วยการขึ้นดอกเบี้ยในการประชุมครั้งก่อน จากความกังวลแนวโน้มอัตราเงินเฟ้อชะลอตัวลงช้ากว่าที่ BSP ต้องการ

ด้านตลาดการเงินไทยอาจผันผวนไปตามมุมมองของผู้เล่นในตลาดต่อมาตรการ Digital Wallet โดย หากพิจารณาจากแรงขายหุ้นและบอนด์ รวมถึงการอ่อนค่าลงของเงินบาทล่าสุด อาจประเมินได้ว่า ผู้เล่นในตลาดต่างกังวลต่อความเสี่ยงเสถียรภาพการคลังของไทยมากขึ้น

Tuyên bố từ chối trách nhiệm: Bản quyền của bài viết này thuộc về tác giả gốc. Việc đăng lại bài viết này chỉ nhằm mục đích truyền tải thông tin và không cấu thành bất kỳ lời khuyên đầu tư nào. Nếu có bất kỳ hành vi vi phạm nào, vui lòng liên hệ với chúng tôi ngay lập tức. Chúng tôi sẽ sửa đổi hoặc xóa bài viết. Cảm ơn bạn.